オーストラリアでワーホリをしている皆さま、タックスリターンは自分でできます。

一見難しそうなタックスリターン、実は超簡単!

代行エージェントに依頼しようか悩んでいるなら考え直してほしい。

自分で申請すれば手数料はかかりませんし、余分なお金が戻ってくるケースも多いです。

インターネットから自分でタックスリターンを申請する方法と、節税できるポイントをまとめました。

申請期間は7月1日〜10月30日なので忘れずに!

タックスリターンとは

日本でいう確定申告のようなもので、オーストラリアでは7月1日〜翌年6月30日の1年間に1ドルでも収入があった人はタックスリターンをする義務があります。

「タックスリターン」と言っても必ずしも返金があるわけではなく、税金の支払いが足りていなければ差額を請求されるし、逆に支払いすぎている場合は返金されます。

所得税について

2018年現在、ワーホリで年間所得が1〜37,000ドルの場合は15%、37,001ドル〜80,000ドルなら32%の所得税がかかります。

この所得税15%は給料から天引きされ、タックスリターンをしても返ってきません。

お金が戻ってこないのにタックスリターンするの?

めんどくさいからやりたくないなぁ…

そう思ってしまう気持ちはわかります。

でもタックスリターンは義務なので、お金が戻ってくる・こないに関わらず必ずやらなくてはなりません。

後述しますが、申請の際に節税ポイントがあります。

これを押さえておくことで、人によってはお金が戻ってくる場合もありますよ!

申請する前に確認すること

申請できる条件

今回説明するやり方で申請できるのは、以下の方のみ。

すでにワーホリを終えてオーストラリア国外にいても下記の条件2つとも満たしていれば申請可能です。

- 7月1日〜10月31日に申請する

- オーストラリアの銀行口座がある

申請期間を過ぎてしまうとエージェントにお願いするしか方法がないので、10月31日までに必ず申請しましょう。

申請に必要なもの

- タックスファイルナンバー

- オーストラリアの銀行口座

- PAYG(7月14日までに雇用主から送られてくる)

- 経費の領収書(交通費、制服代など、あればでOK)

- メディケアの証明書 ※年間所得が21,655ドル未満は不要

メディケアとは日本でいう健康保険のようなもので、ワーホリのわたしたちは加入資格がないため保険料を支払う必要がありません。タックスリターンの際に課税所得の2%が免除になり、この保険料だけで数万円戻ってくる場合があります。

21,655ドル以上の所得がある人は、こちらの記事を参考にしてください。

届くまでに1ヶ月以上かかるので早めに発行することをおすすめします。

オンラインでのタックスリターン方法

※2017年タックスリターン時の画像を使用しています

1. MyGovのアカウントを作る

初めてタックスリターンをする人は、まずMyGovに登録する必要があります。

こちらのページから登録・ログインしてください。

スクショを撮り忘れてしまい、画像付きで手順を説明できず申し訳ないのですが、このステップは問題なくできると思います。

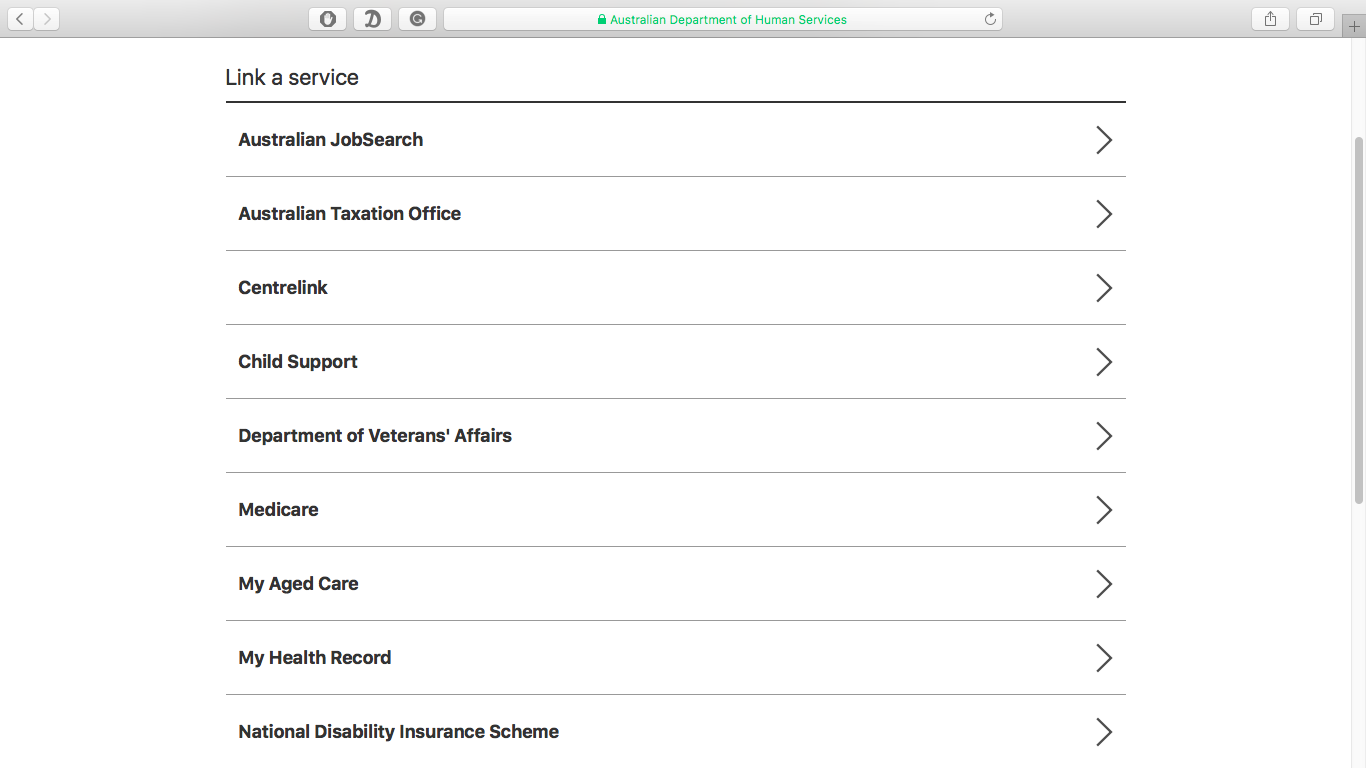

2. MyTaxにリンクする

MyTaxとはATO(Australian Taxaion Office)のサイトで、後ほどここからタックスリターンの申請をします。

”リンクする”といってもよく意味がわからないと思いますが、とりあえず下記の説明通りに進めていってもらえれば大丈夫です!

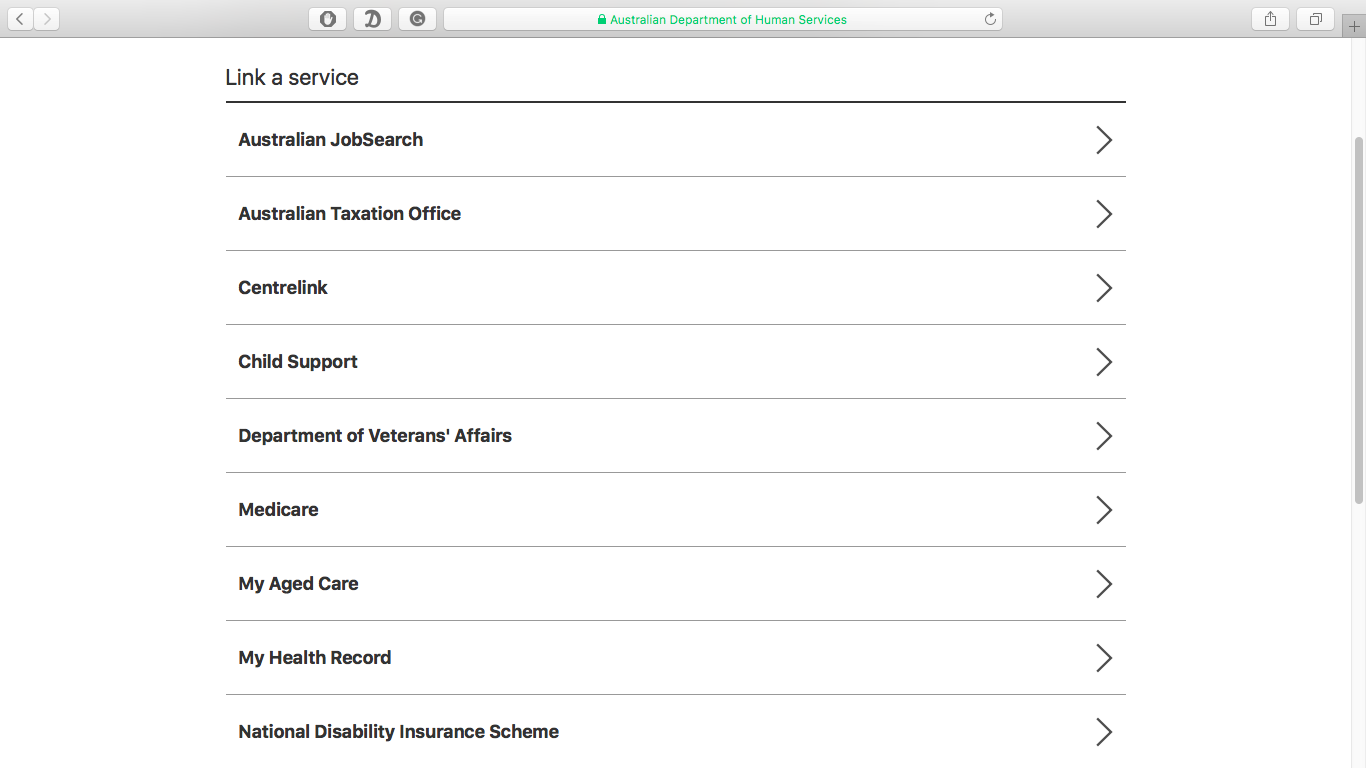

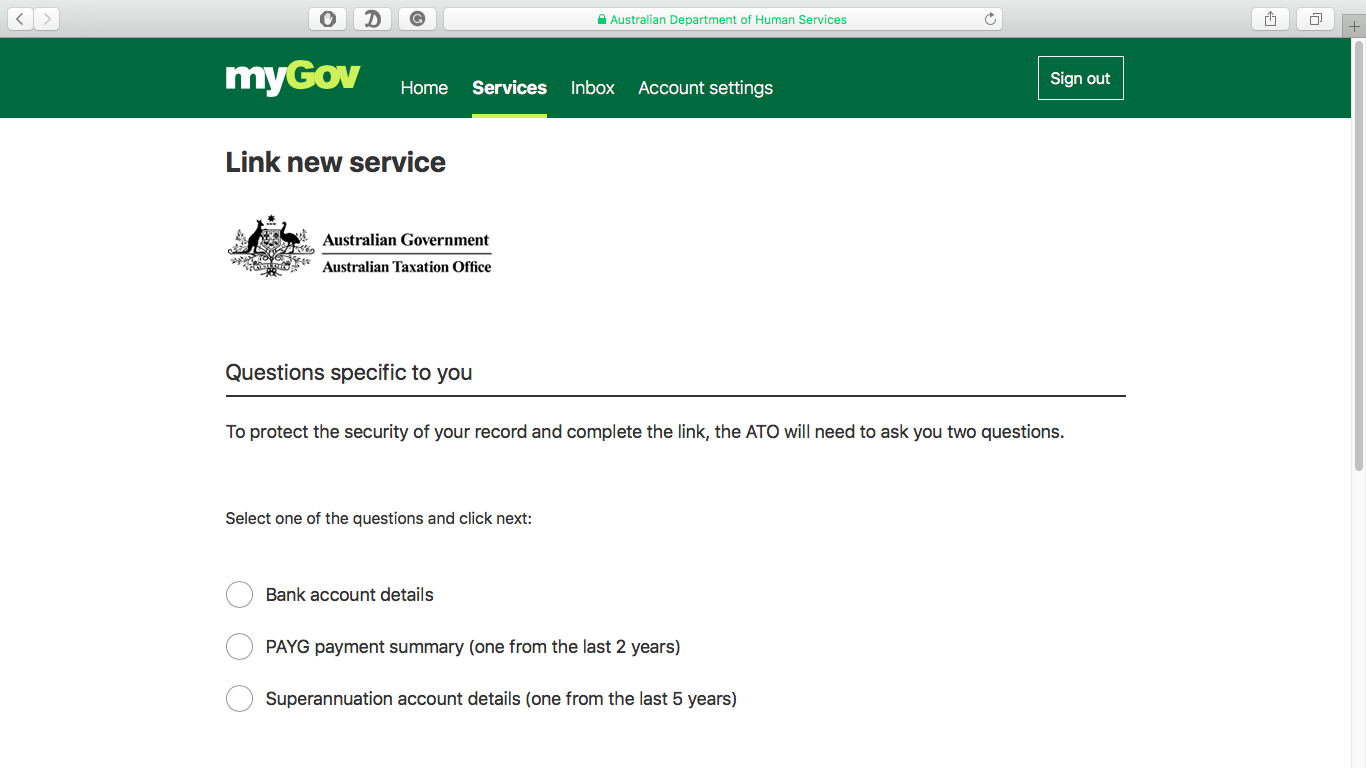

先ほどのMyGovのアカウント作成後、ログインすると「Link a service」と出てくるので、その一覧の中から「Australian Taxation Office」を選択します。

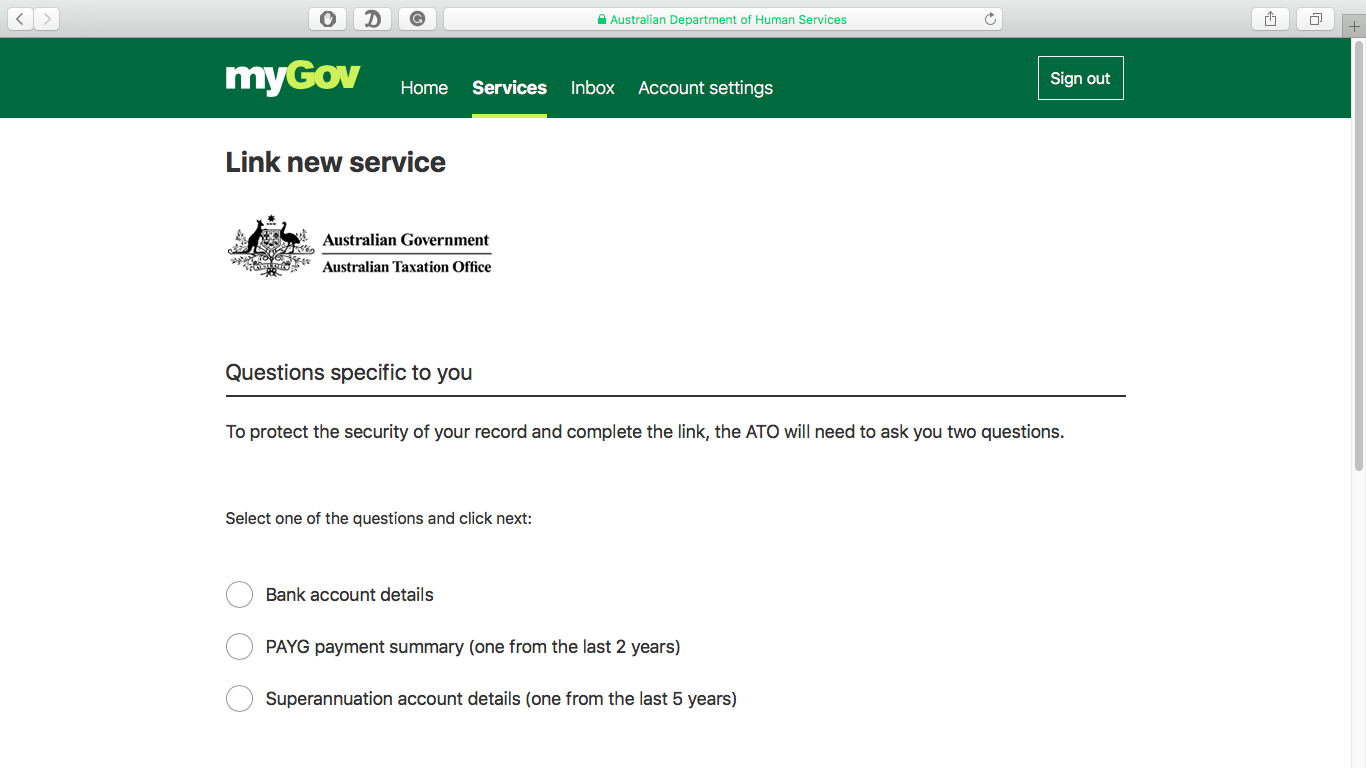

その後、オプションが2つ出てきますがわたしは「Questions specific to you」を選択。

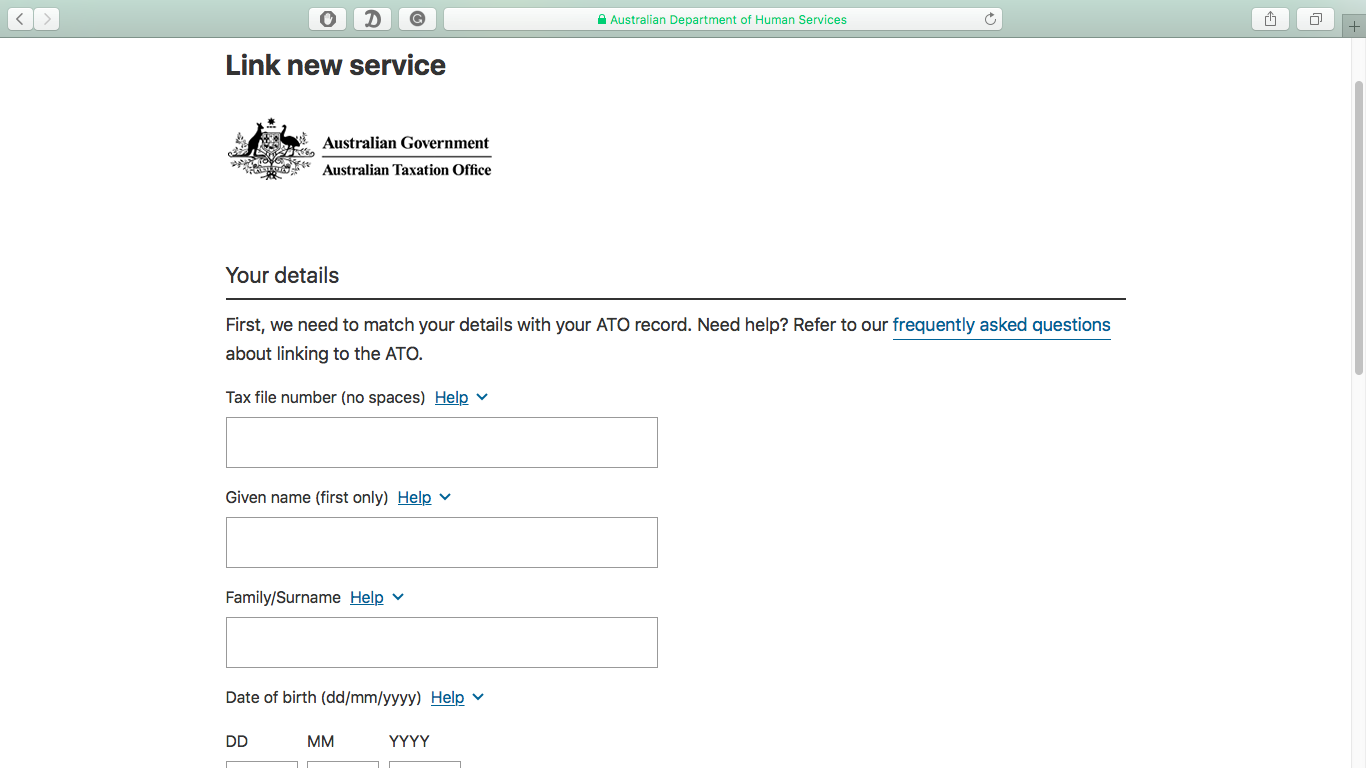

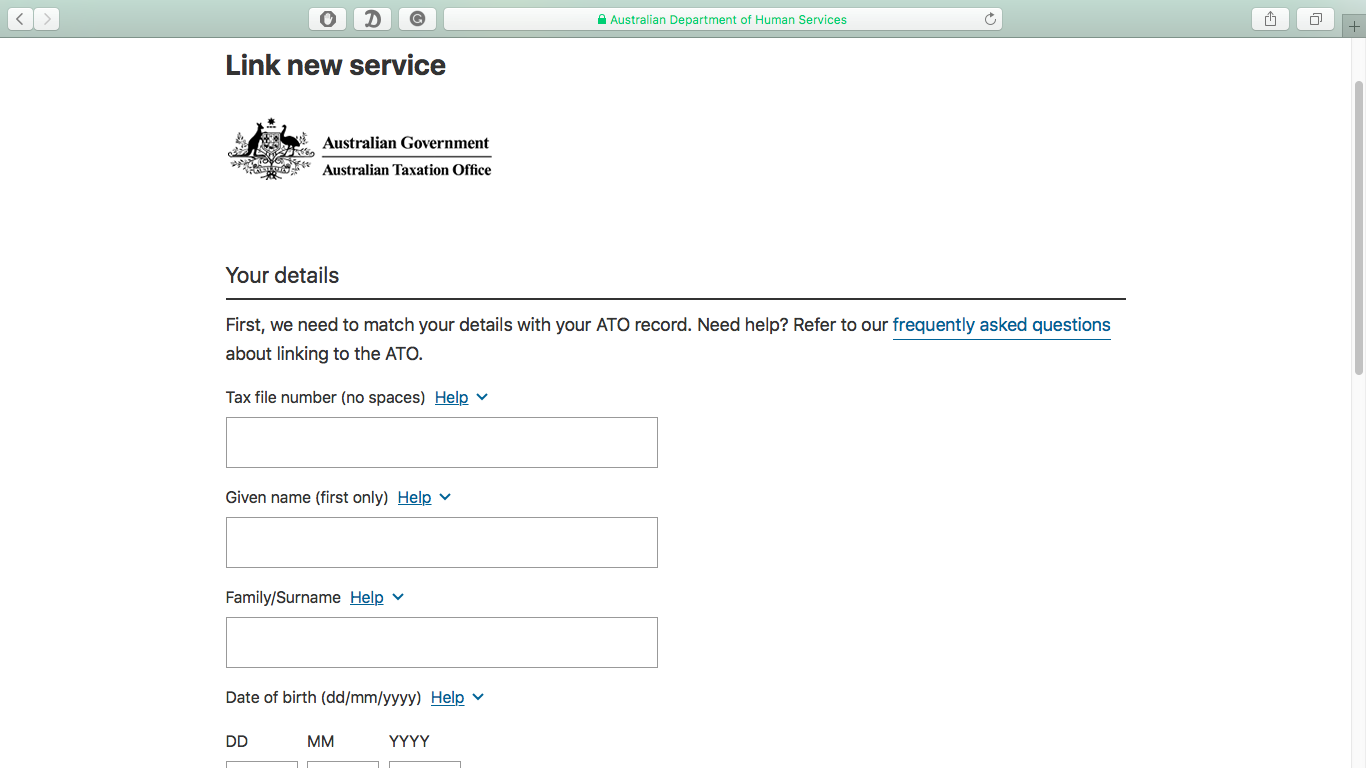

タックスファイルナンバー、名前、生年月日を入力。

続いて銀行口座、PAYG、スーパーアニュエーション口座のいずれか2つを入力します。

これでMyGovとMyTaxのリンクが完了。

MyGovの「Your linked services」欄に「Australian Taxation Office」のリンクが表示され、申請できる状態になりました!

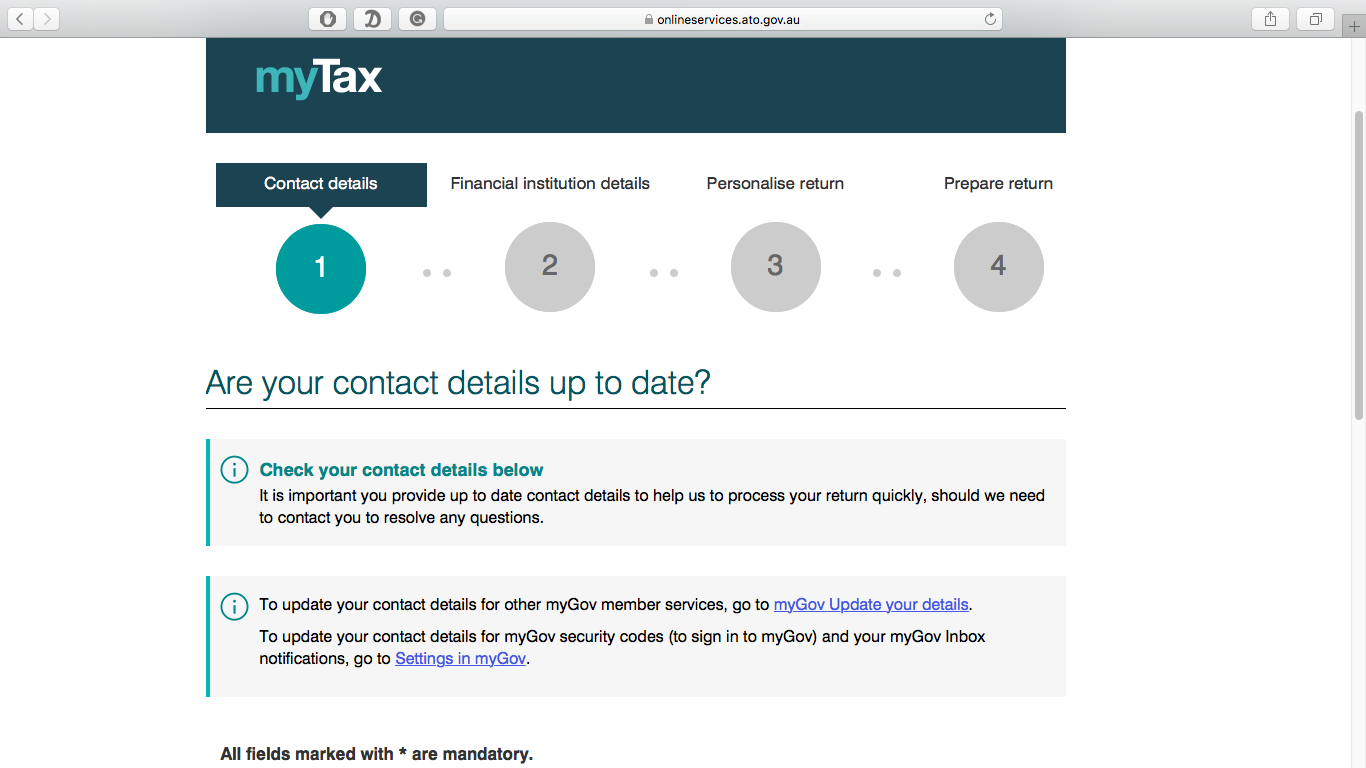

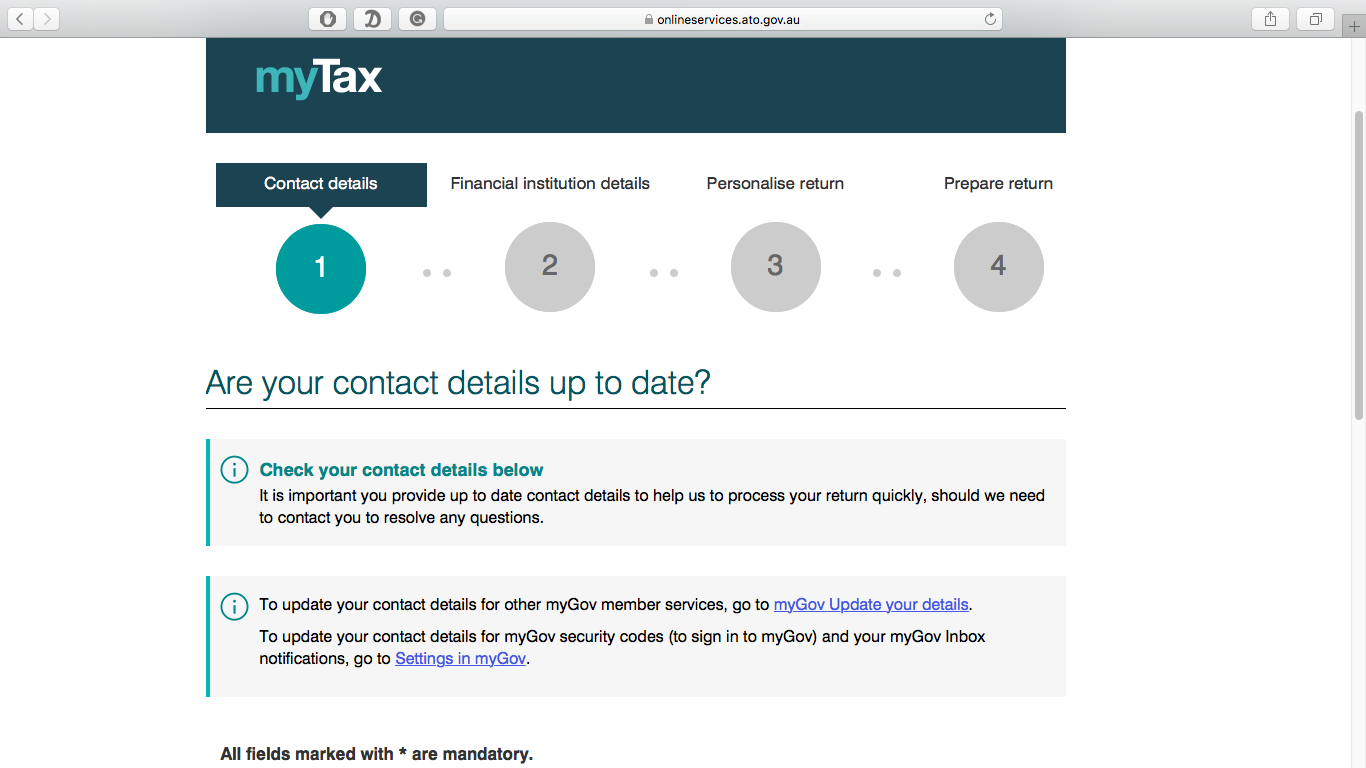

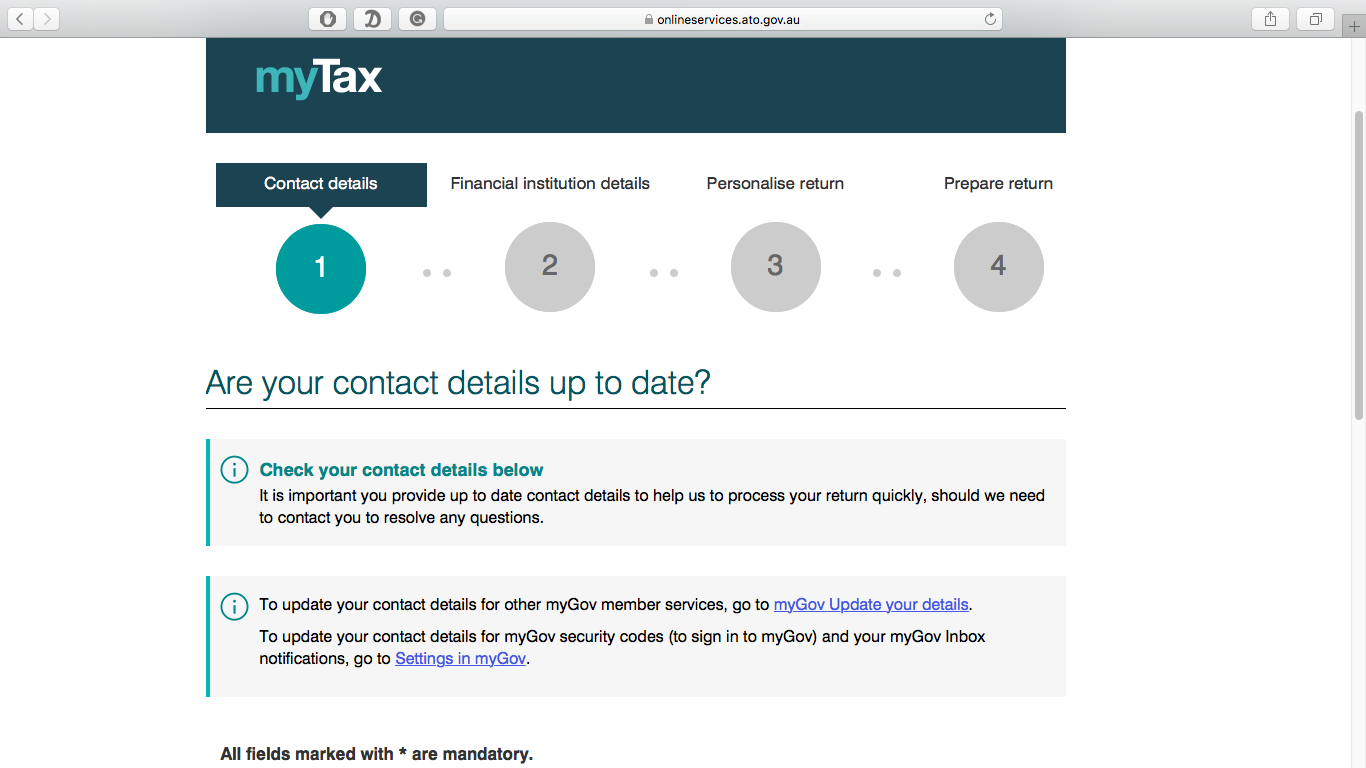

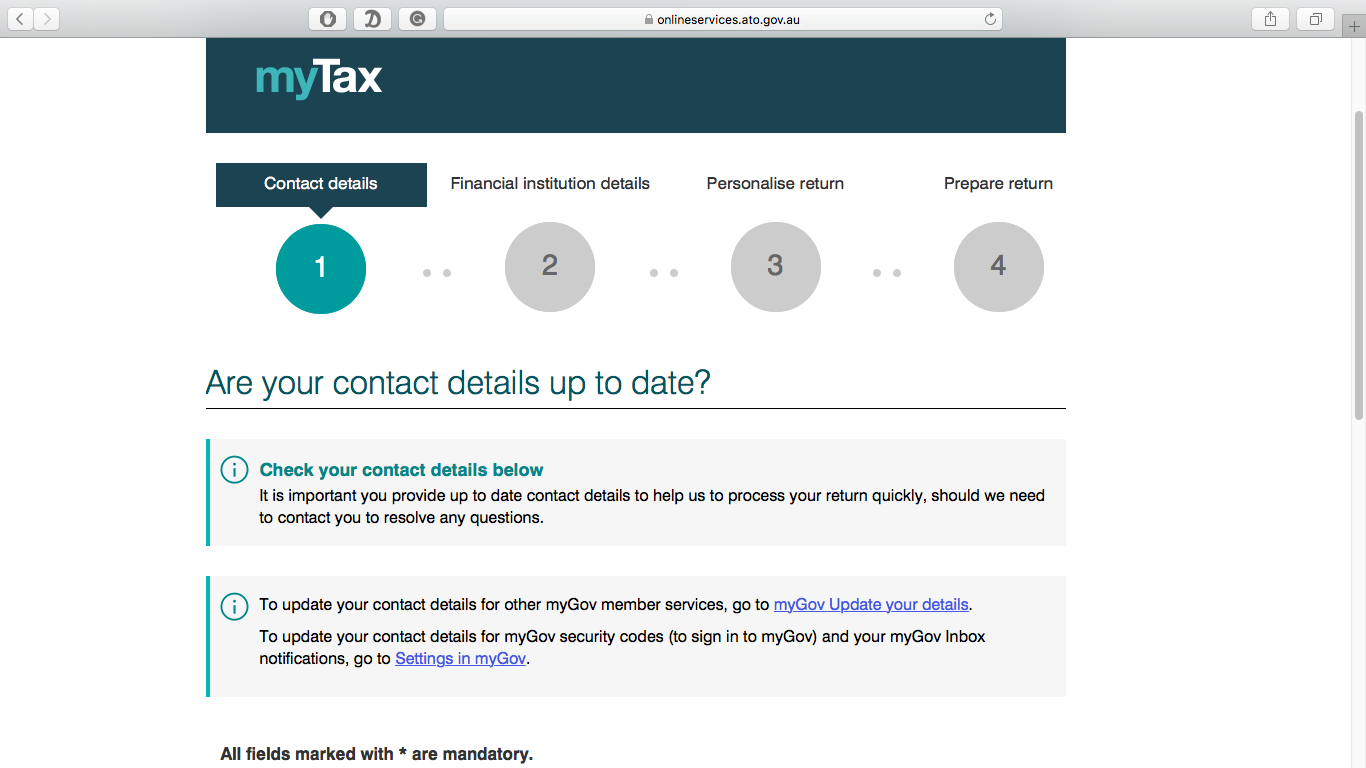

3. MyTaxで申請

MyTaxのホーム「For Action」内のLodgeをクリック。

ここから申請完了まで4ステップあります。

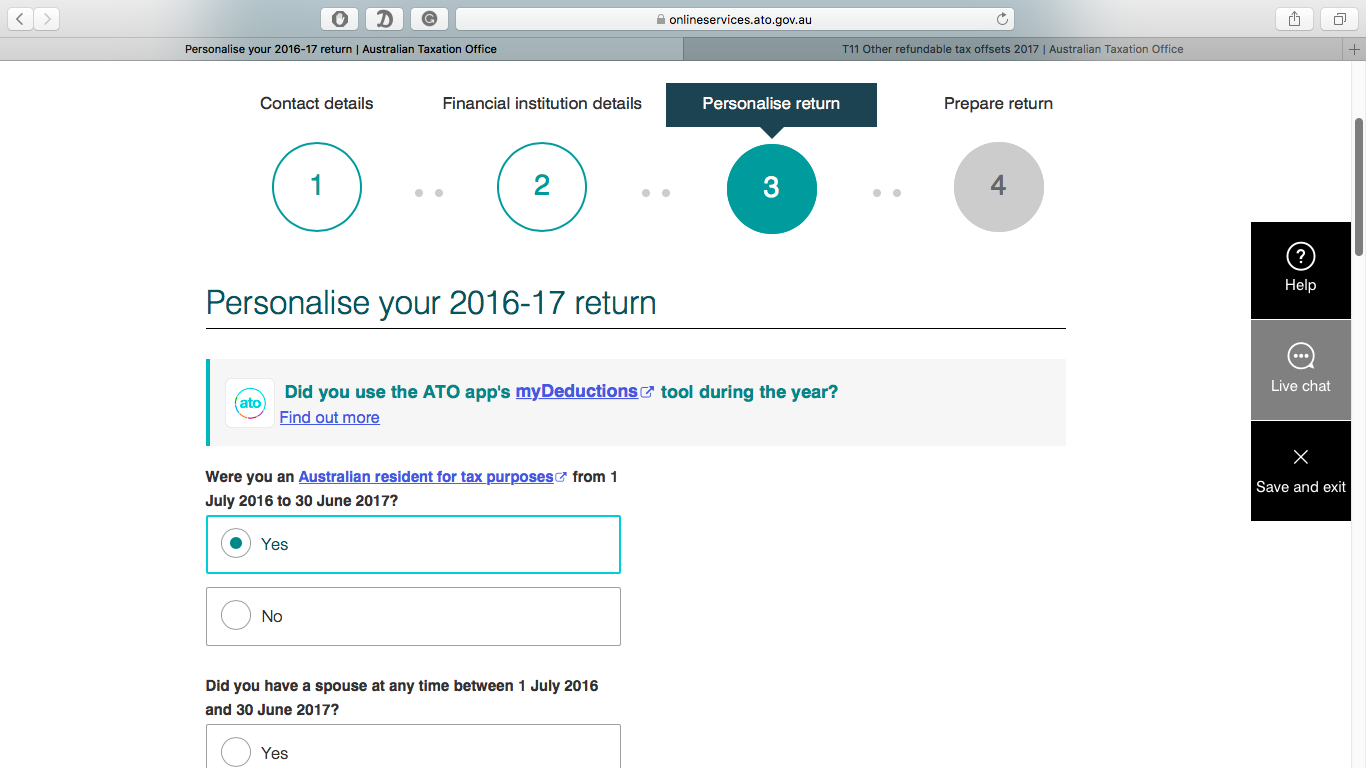

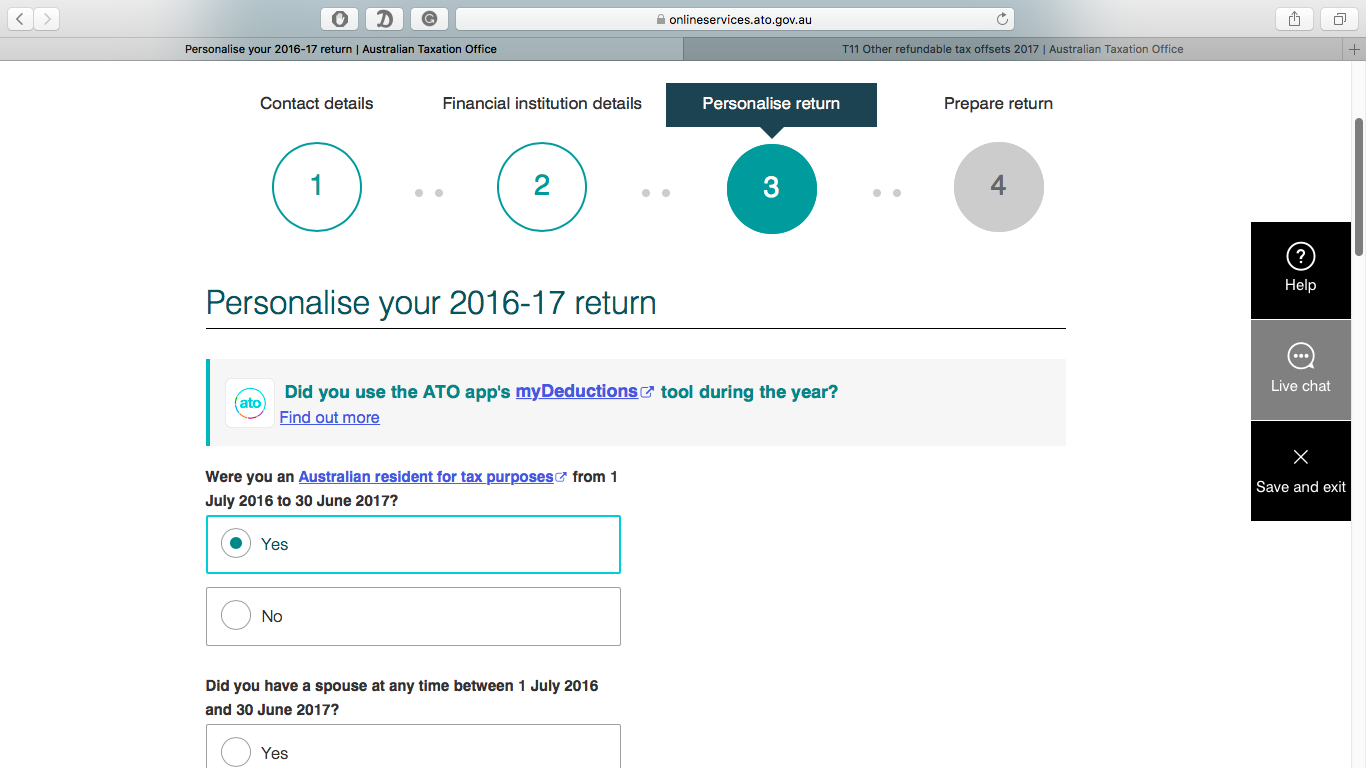

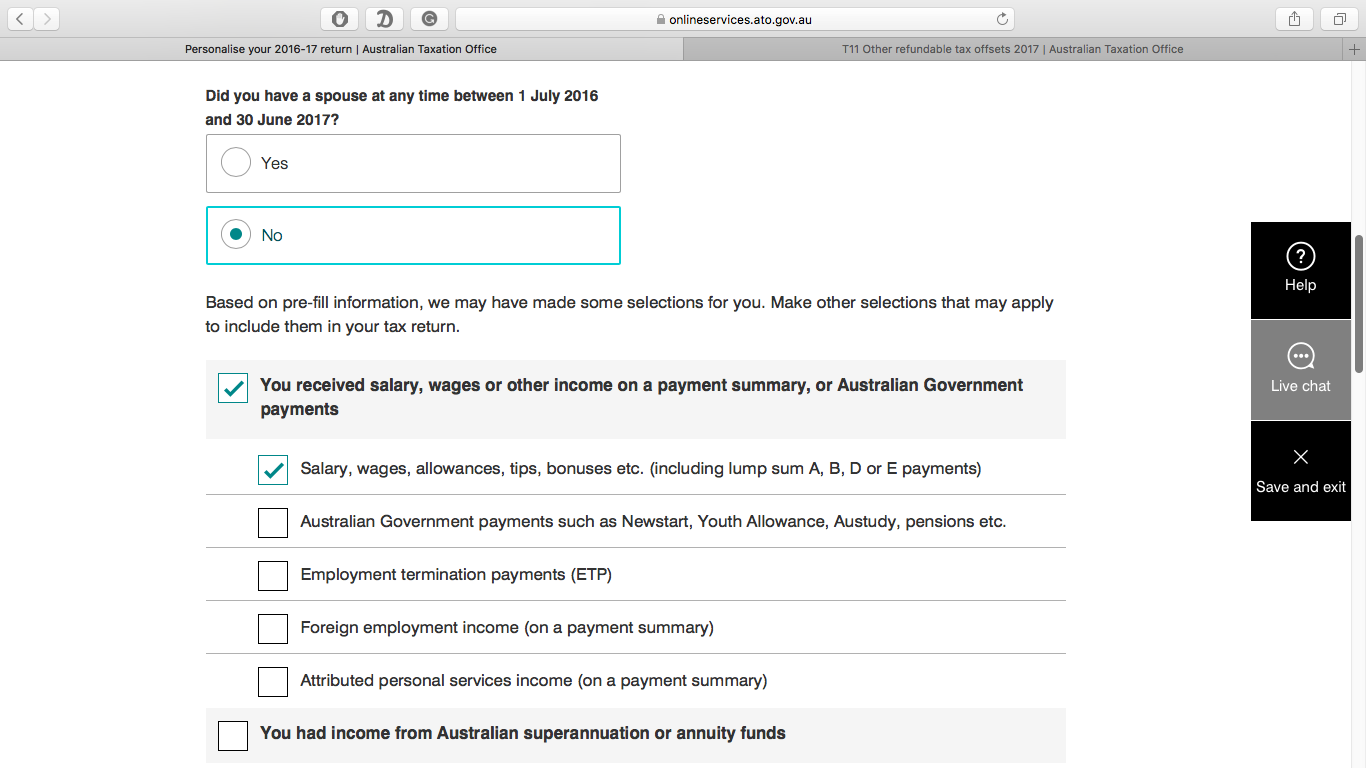

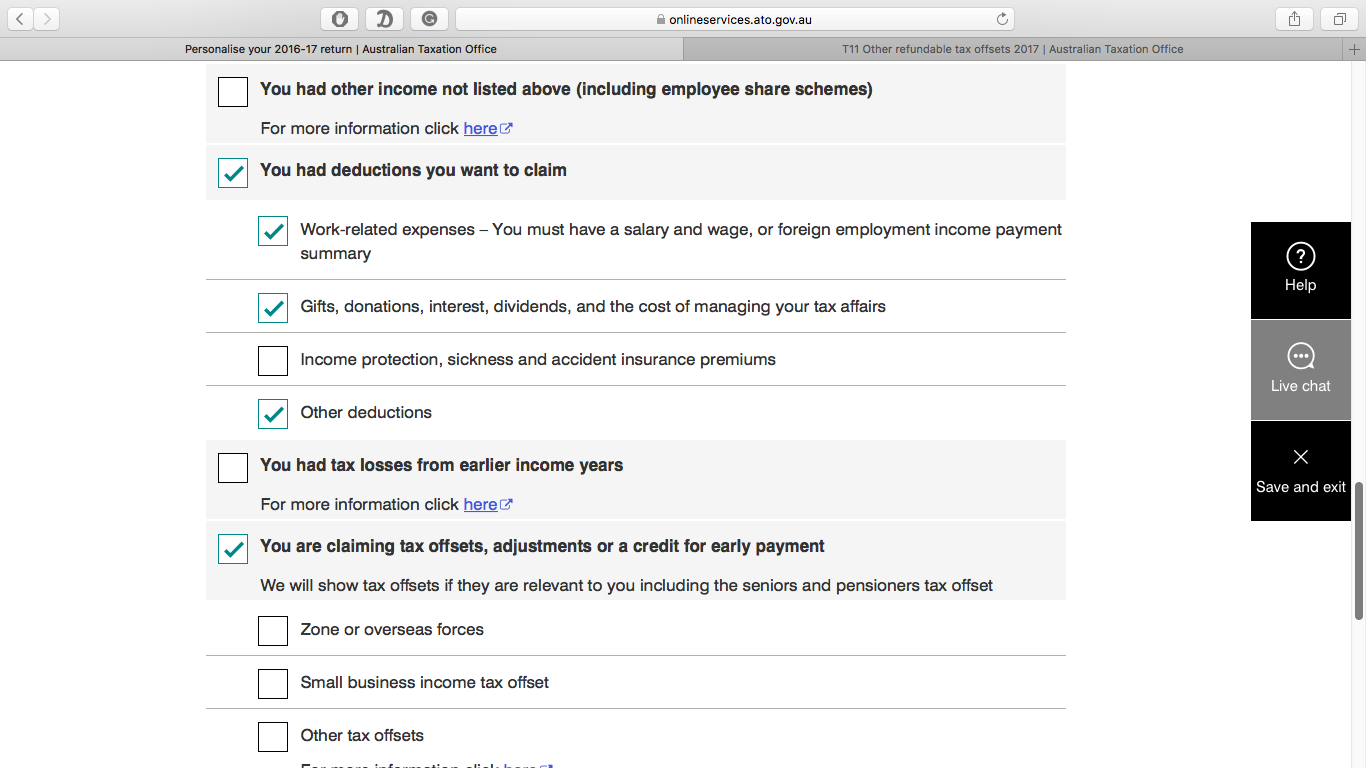

重要なのはこの③Personalise returnから。

最初の質問「オーストラリアの居住者かどうか」はYESにチェック。

もしNO(非居住者)にチェックすると適用される税率が変わり、戻ってくる金額が少なくなります。

ただし、会計年度内にオーストラリアに半年以上いなかった人や、あまりにも違う地域を転々としていた人は非居住者に該当する可能性がありそうです。

税率についてはATOのサイトで確認できます。

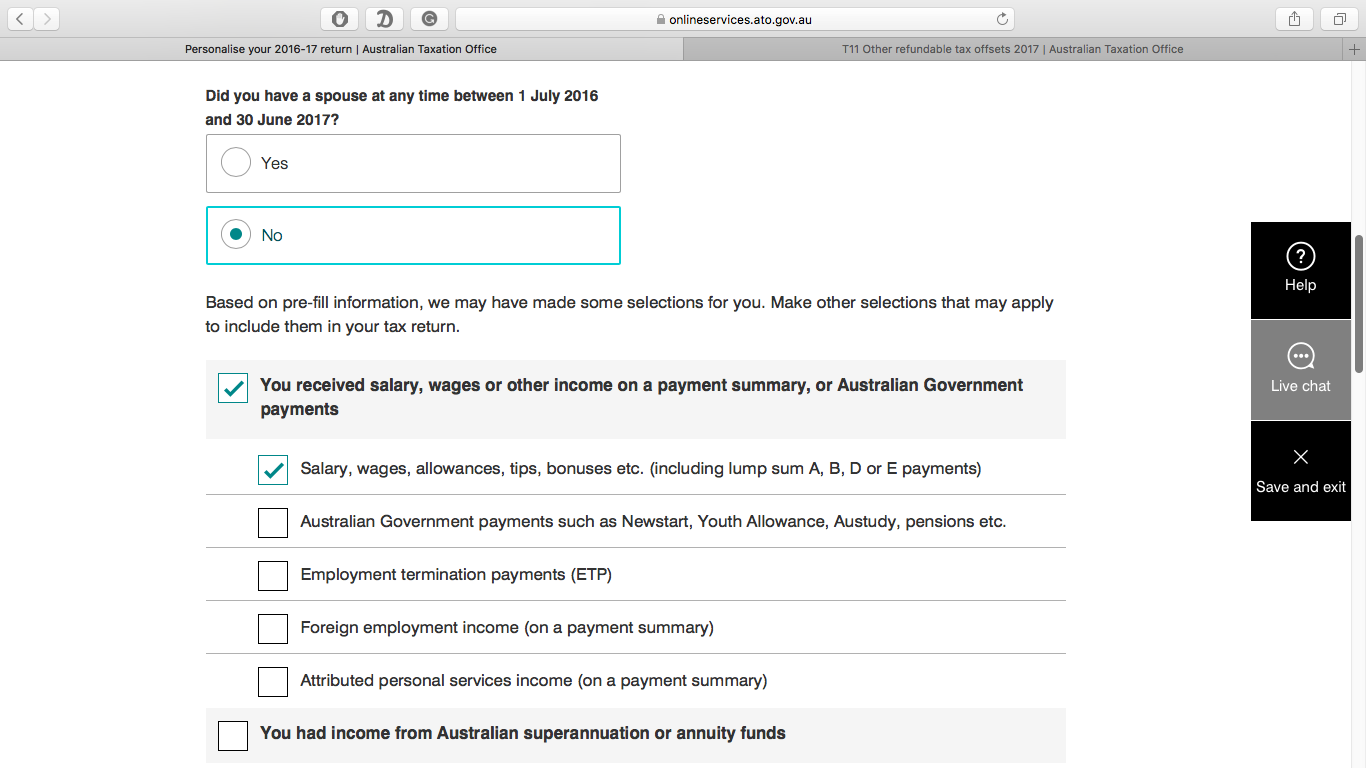

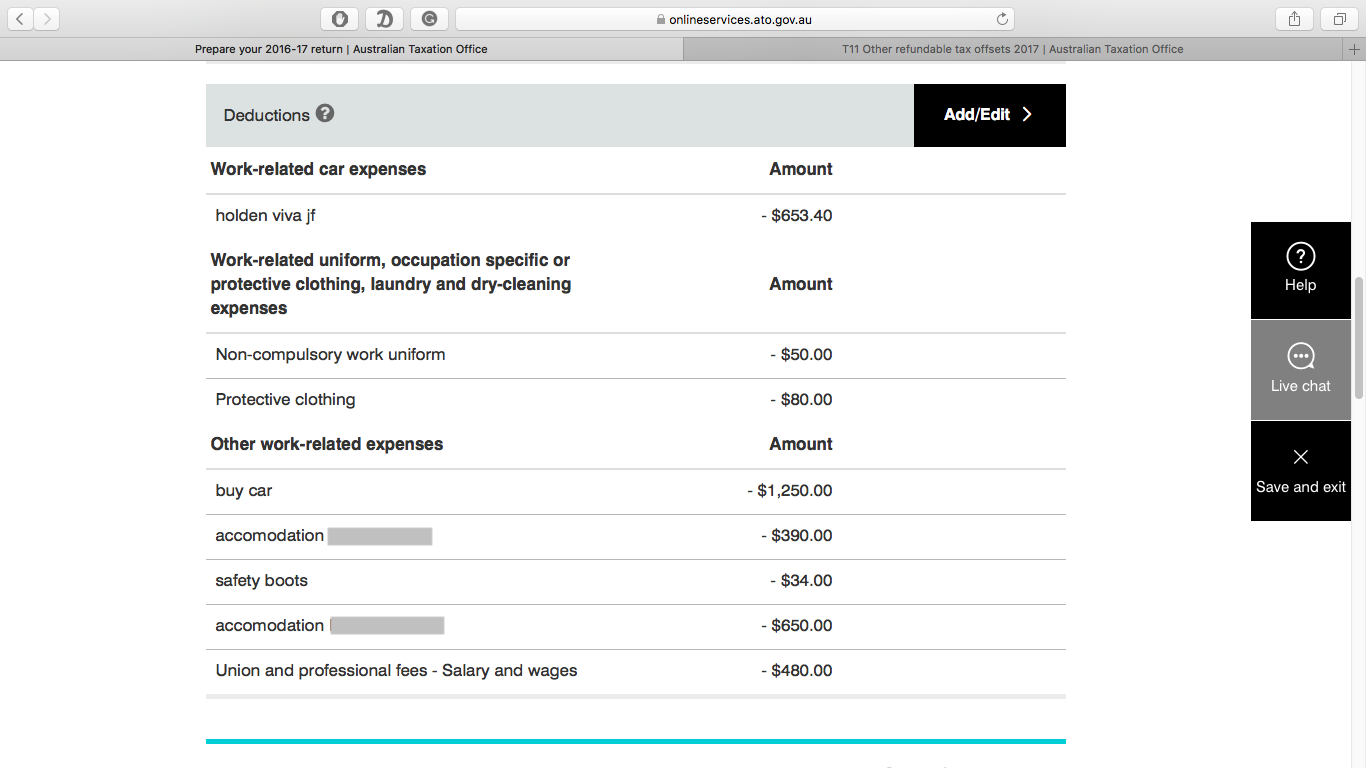

参考までにわたしの申請した内容を貼っておきます。

わたしはオーストラリア国内のみで働き、個人収入もなかったので一番上の”saraly”のみチェック。

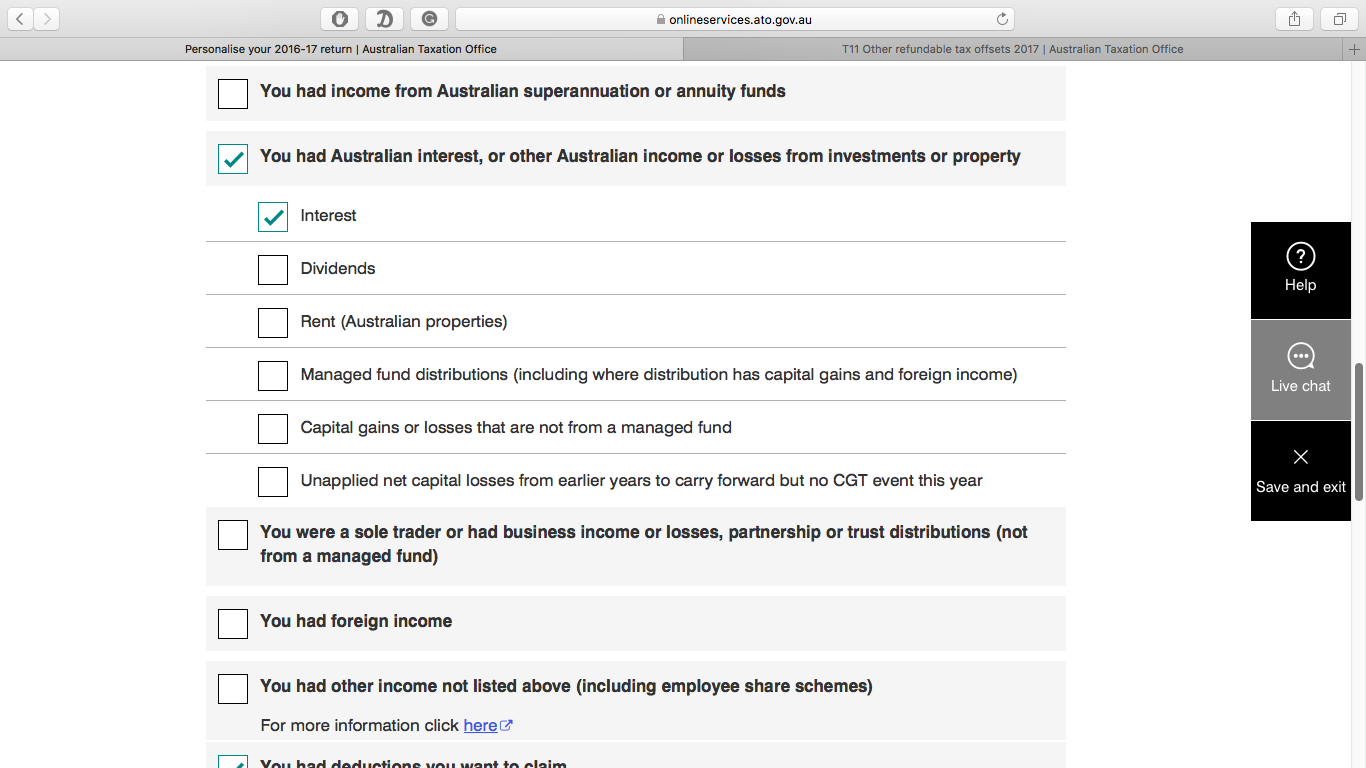

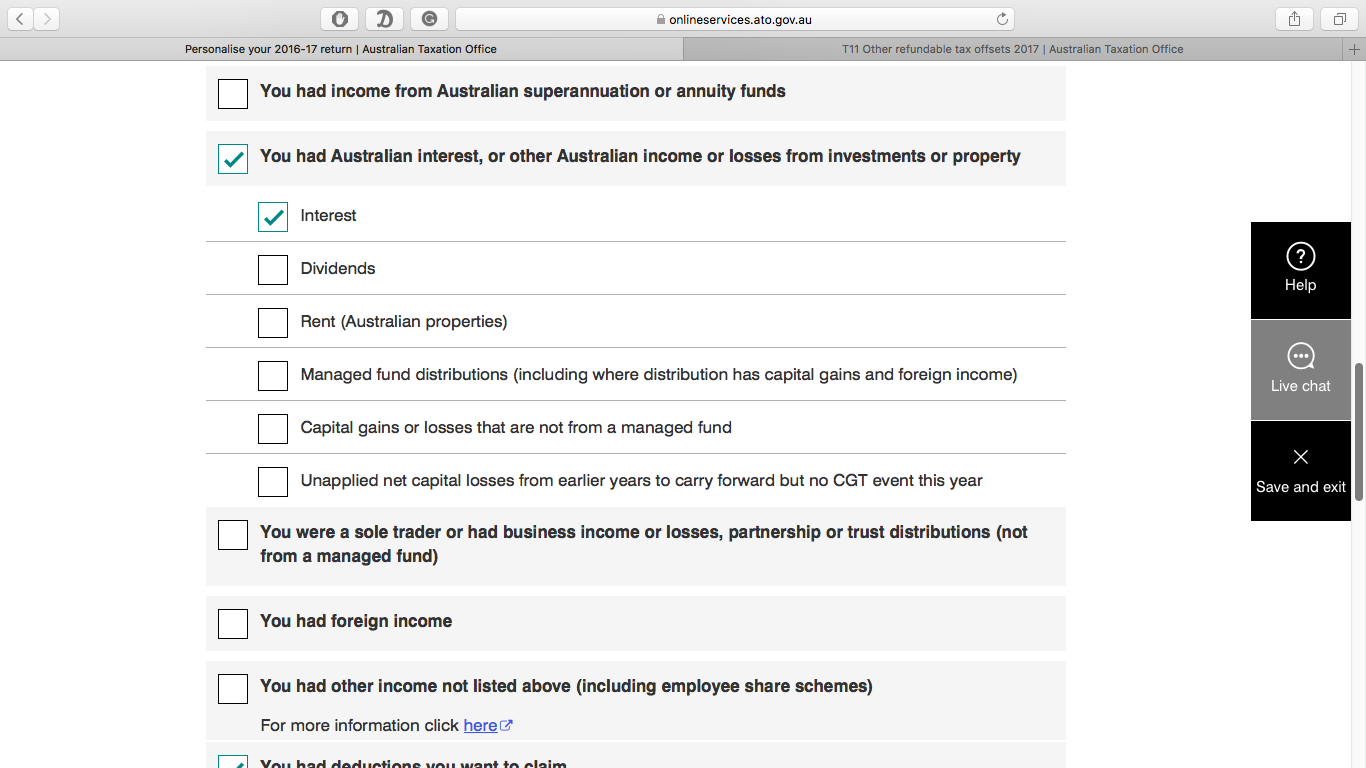

↓ Interest(銀行の利息)も課税対象です!

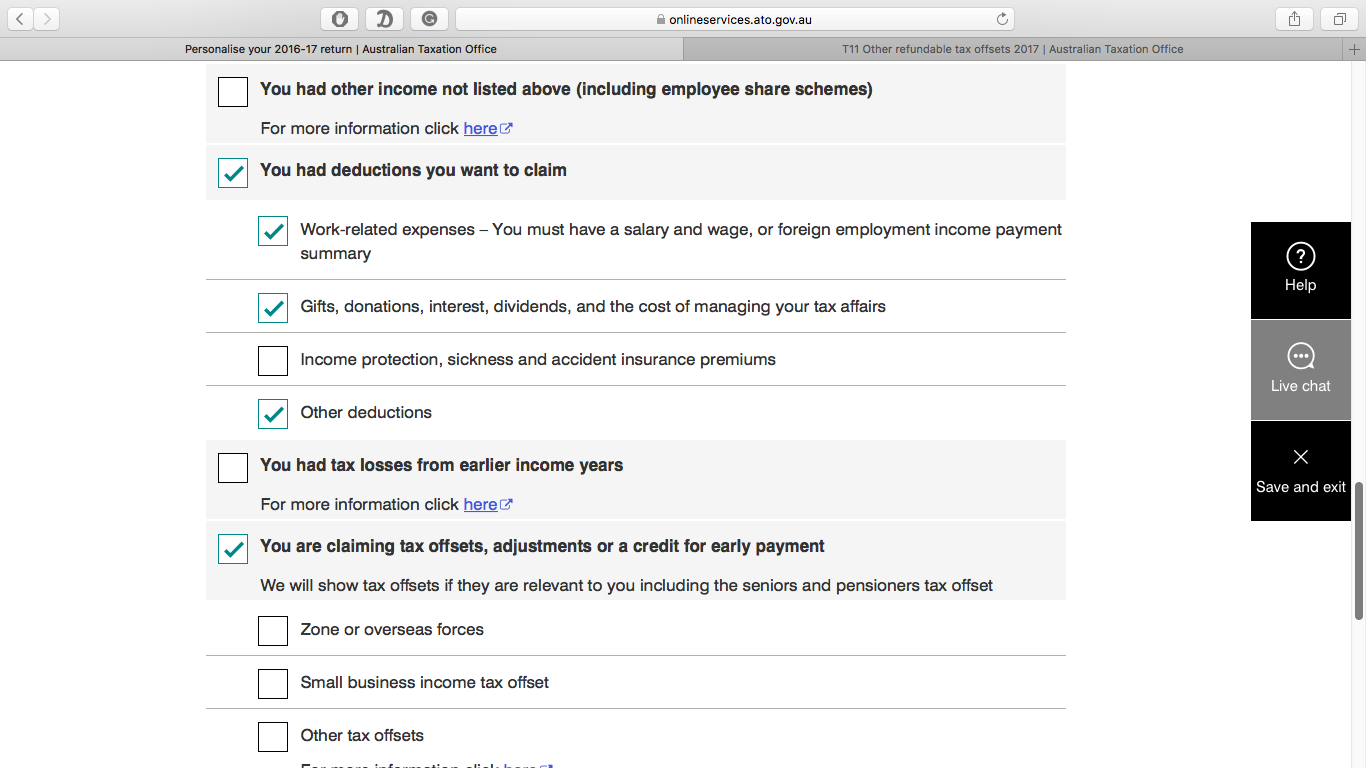

次の「You had deductions you want to claim(請求したい控除)」にはチェックを入れておきましょう。

このあとSTEP4で経費を入力することで減税できます。

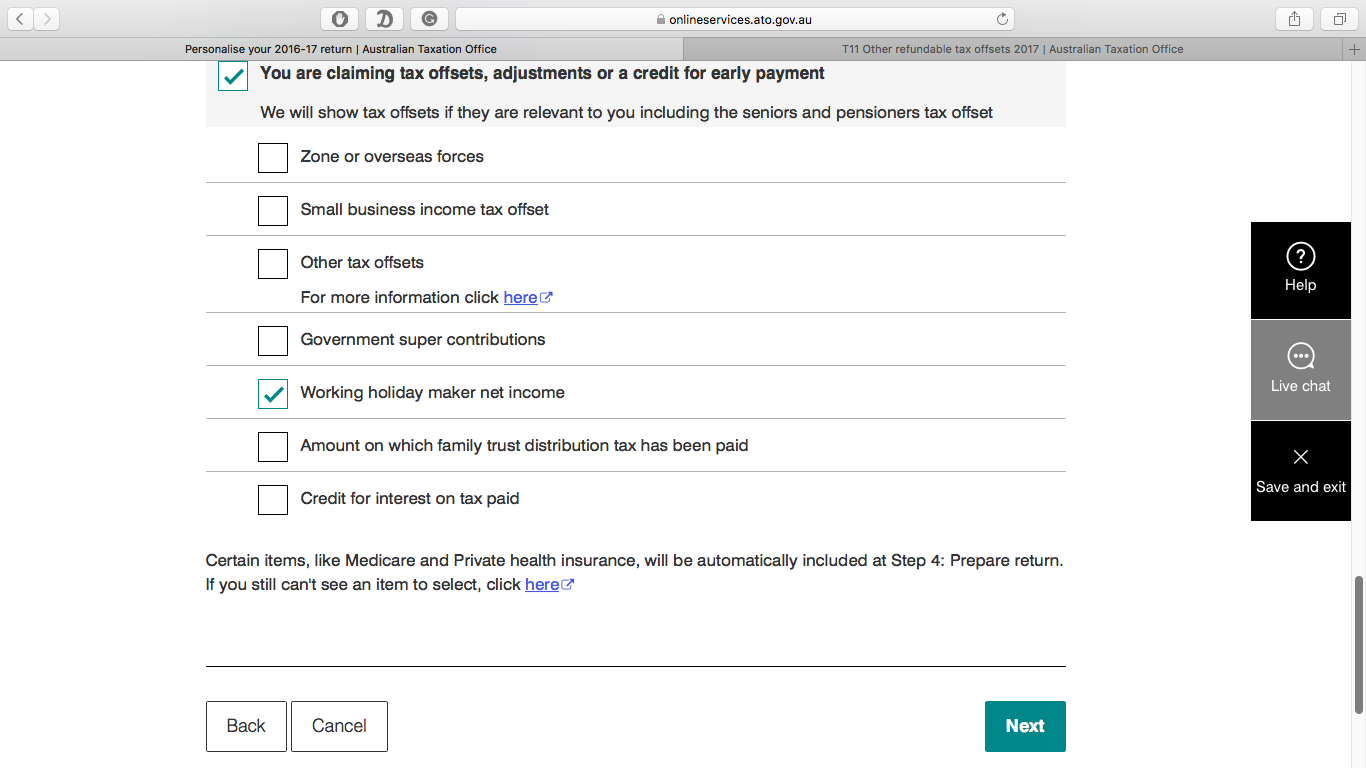

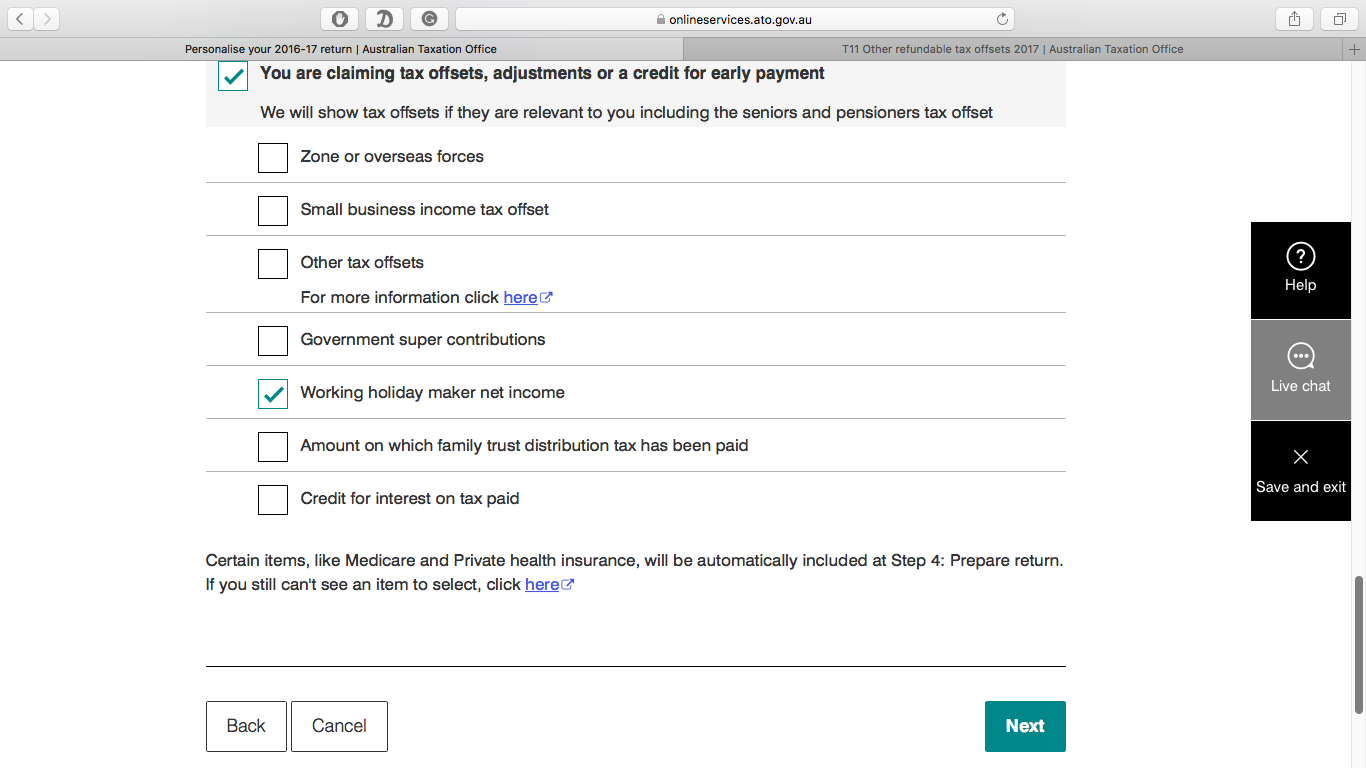

最後の質問は、ワーホリの人ならここにチェックで大丈夫だと思います。

半年以上僻地で勤務していた人は、一番上の「Zone or overseas forces」にチェックする必要があるそうですが、ここに関してはよくわからないのでATOのサイトで確認してください。

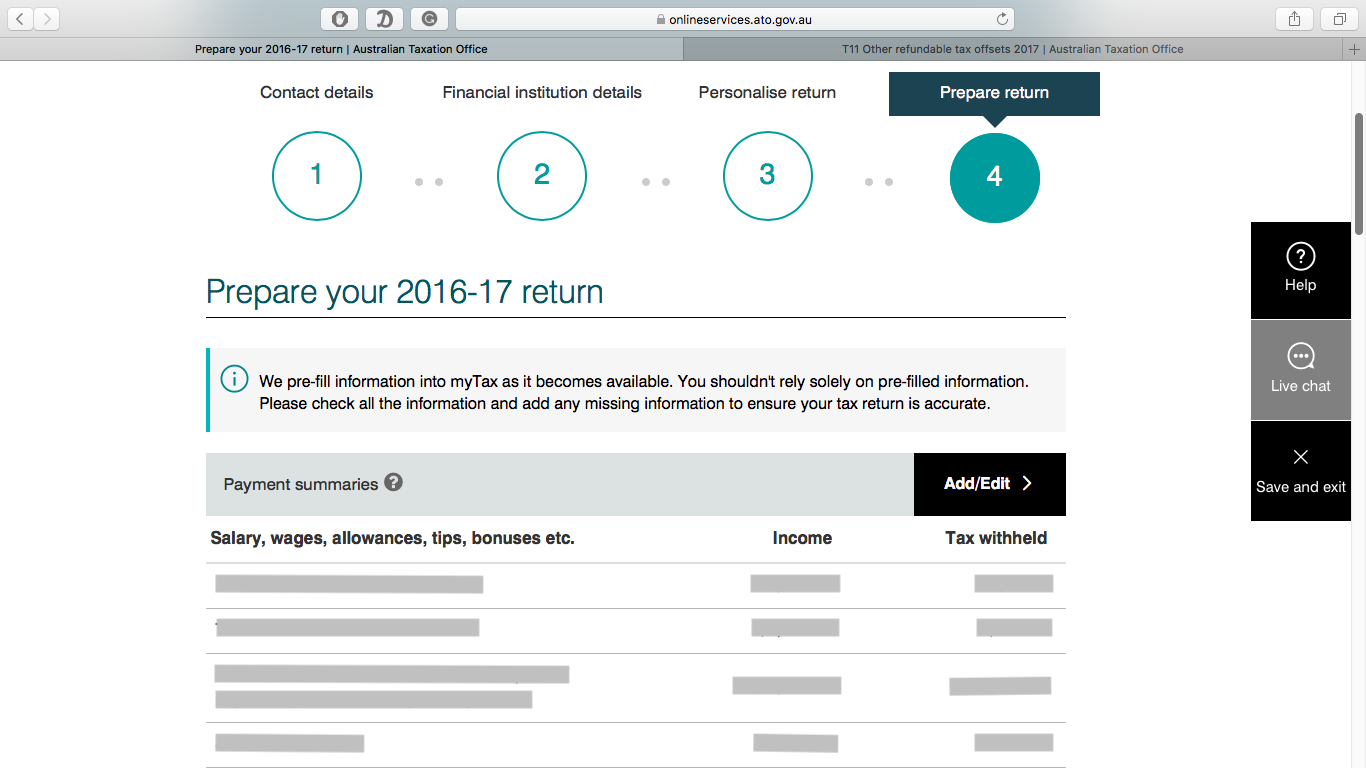

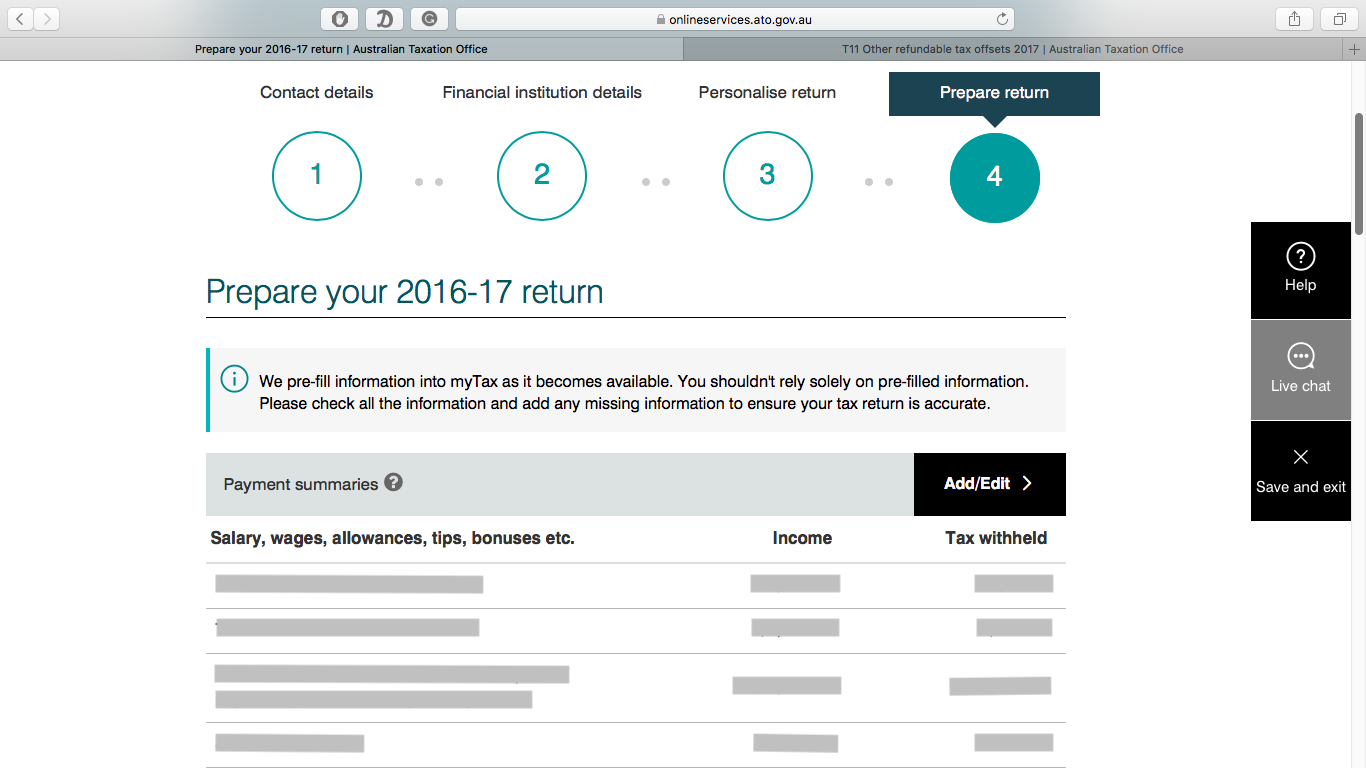

最後の④Prepare returnでは、自分の収入と経費(仕事のために使ったお金)の入力、最後にメディケア等の入力をします。

まず「Payment Summaries(収入概要)」ですが、きちんとPAYGが管理されている会社で働いていれば、自動的に会社名と金額が表示されるので入力する必要はありません。なかったら自分で入力できます。

わたしの場合、Interest(利息)も自動的に入力されていました。利息も課税対象になるので、ある人は入力必須です。

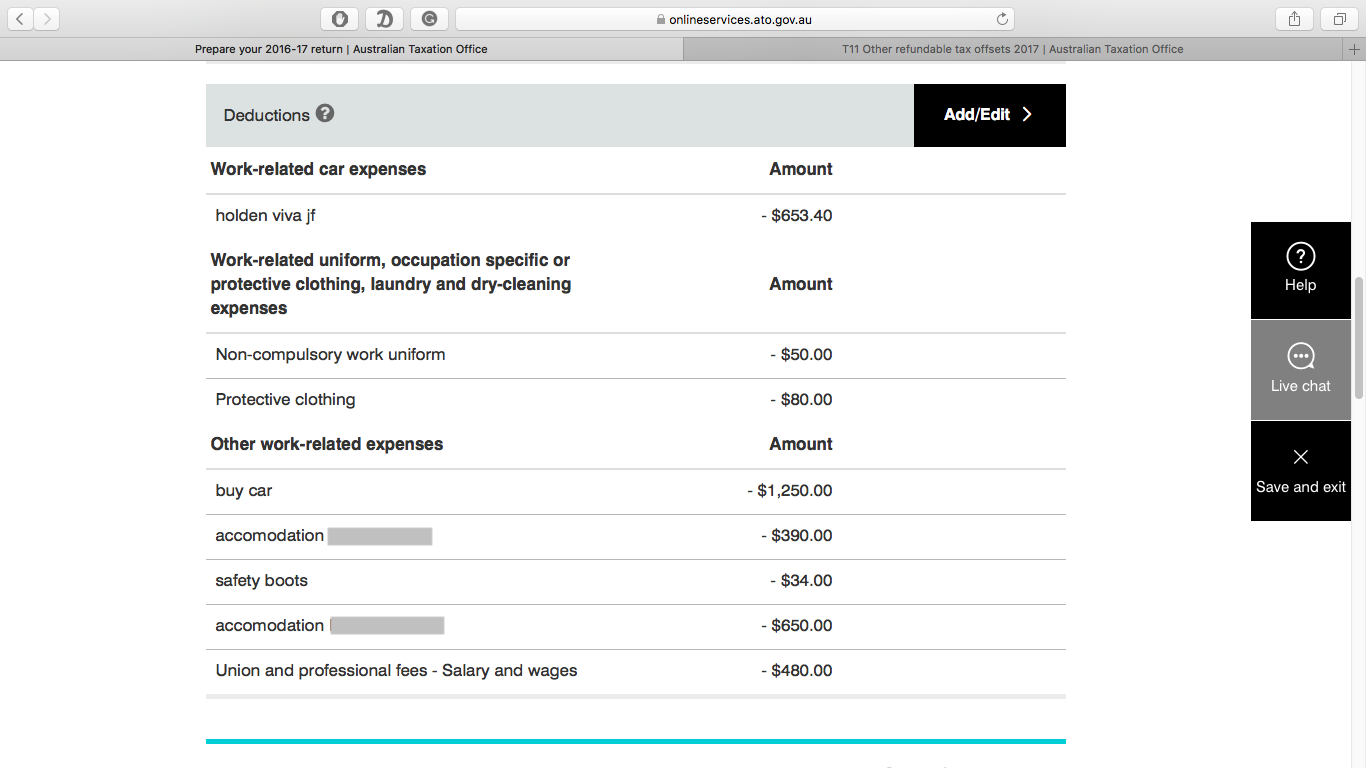

次に「Deductions(控除)」の入力。

ここで経費を入力することで、いくらか節税できます!

ユニフォーム代、クリーニング代、アコモデーション代、ファームで使った日焼け止めなど、仕事のために使った必要経費であればOKです。

※詳しくはATOのClaiming deductionsのページをご確認ください。

そして、経費が300ドル以上の場合は領収書が必要です。

なくても申請自体は可能ですが、タックスリターン審査後に要求される可能性があります。

この経費のチェックは年々厳しくなっているという声があり、ATOから控除対象外とみなされたり、追加徴収される場合があります。入力する項目や金額、領収書の有無に関しては自己責任でお願いします。

普段から領収書は保管しておくといいでしょう。

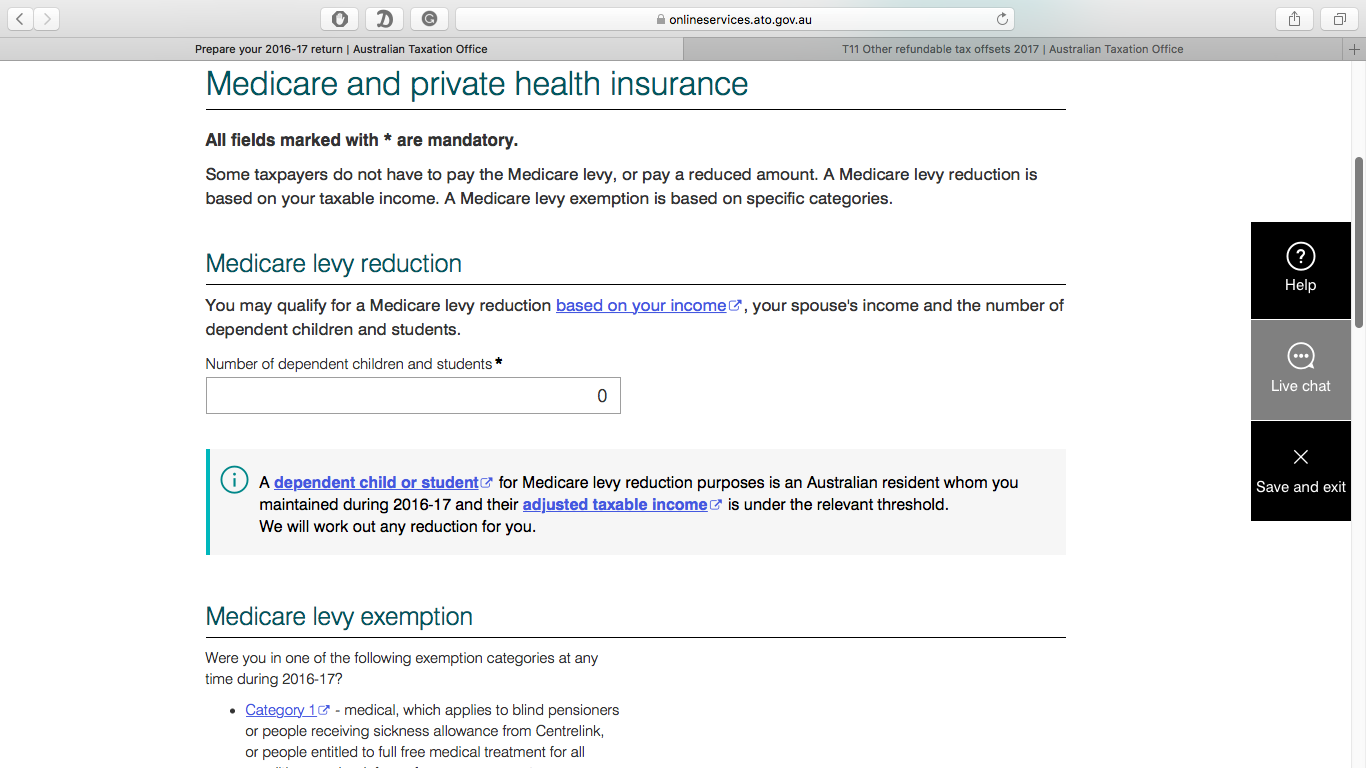

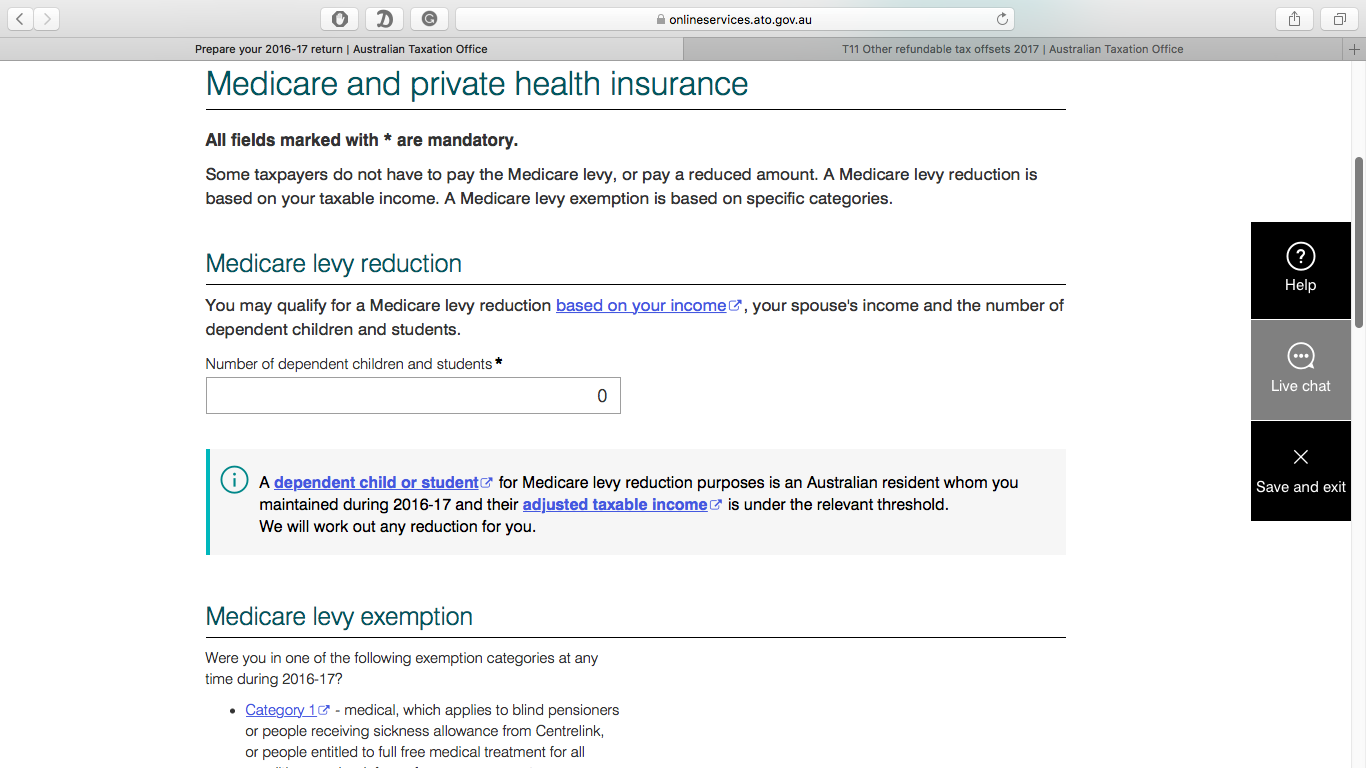

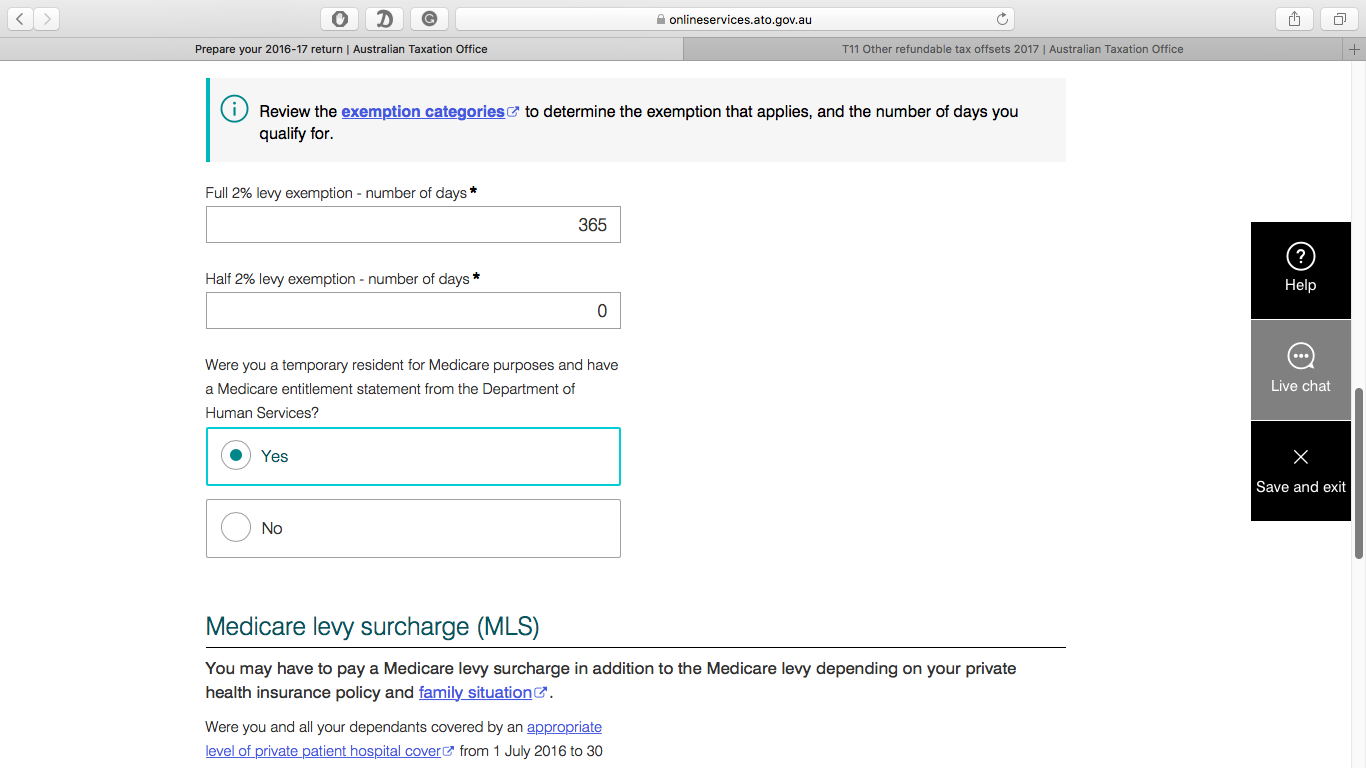

次に「Medicare and private health insurance(保険料の免除)」の入力。

上述した通りワーホリはオーストラリアのメディケアには加入していないので、保険料が免除されます。

最初の「Medicare levy redution」は空欄で大丈夫です。

次の「Medicare levy exemption」はYESを選択。

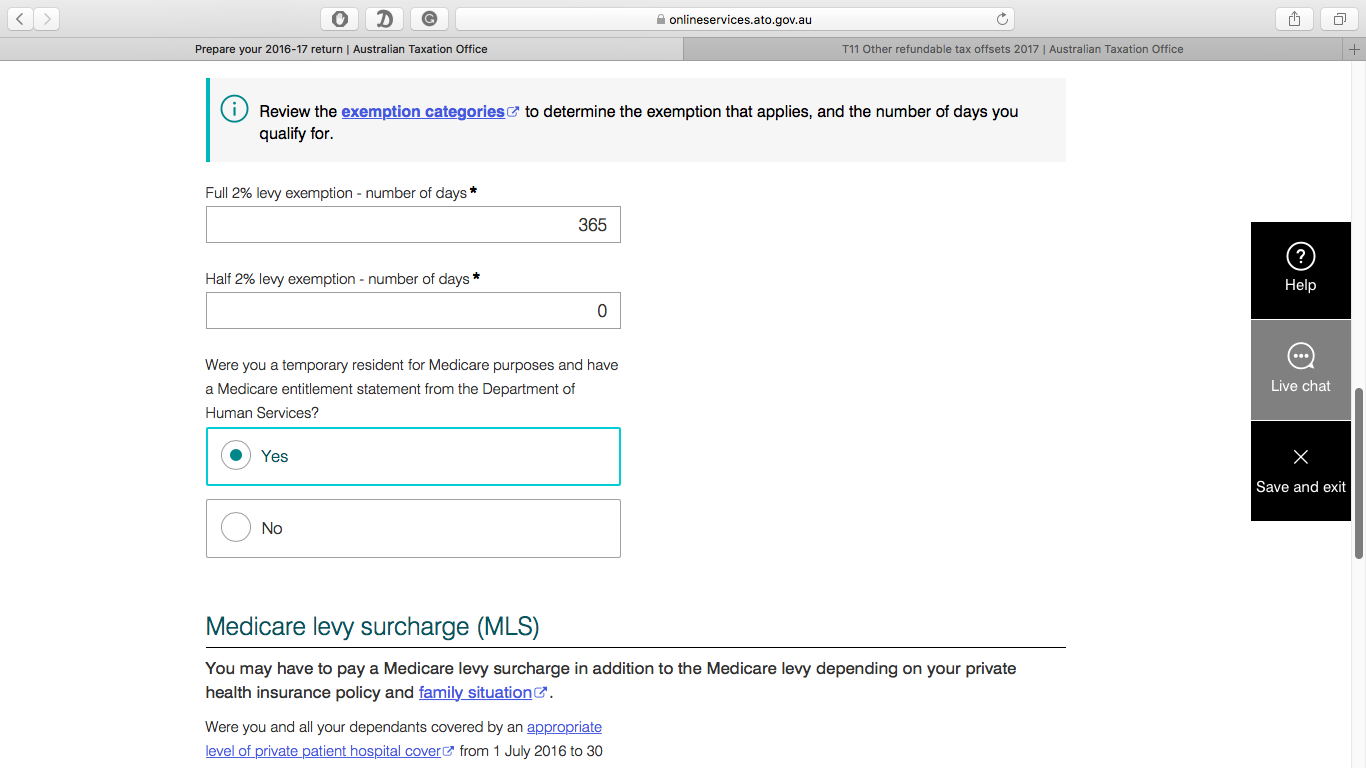

「Full 2% levy exemption」には、昨年度(7月1日〜6月30日)オーストラリアに滞在していた日数を入力。

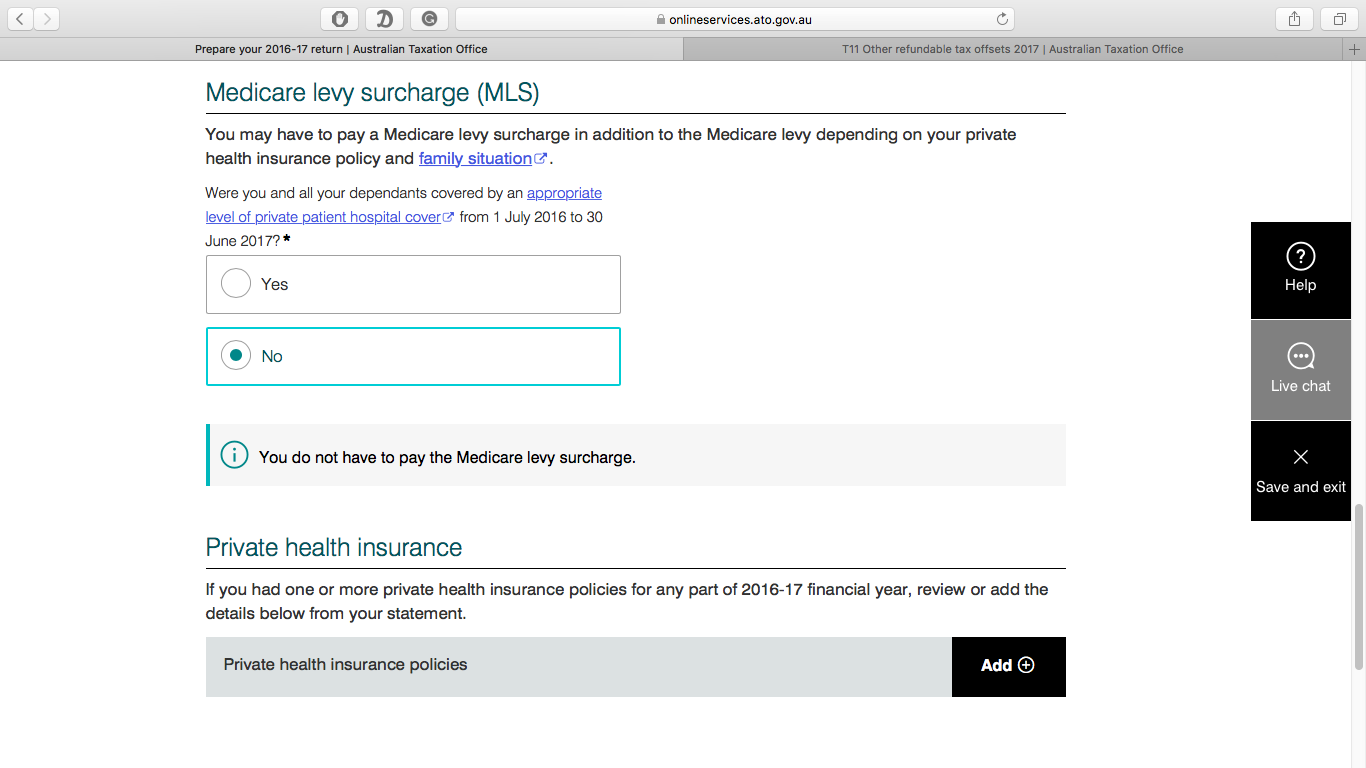

あとは画像の通りYES・NOを選択してください。

↓

↓

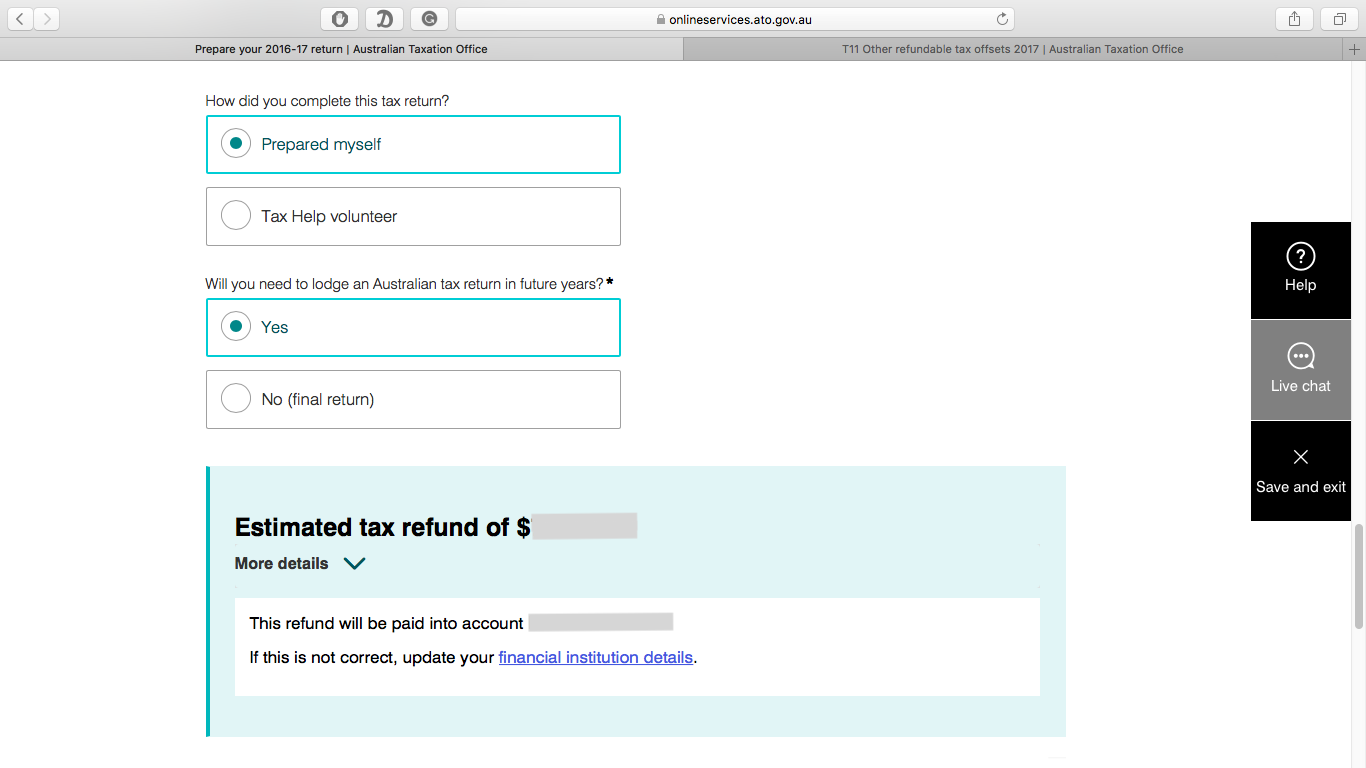

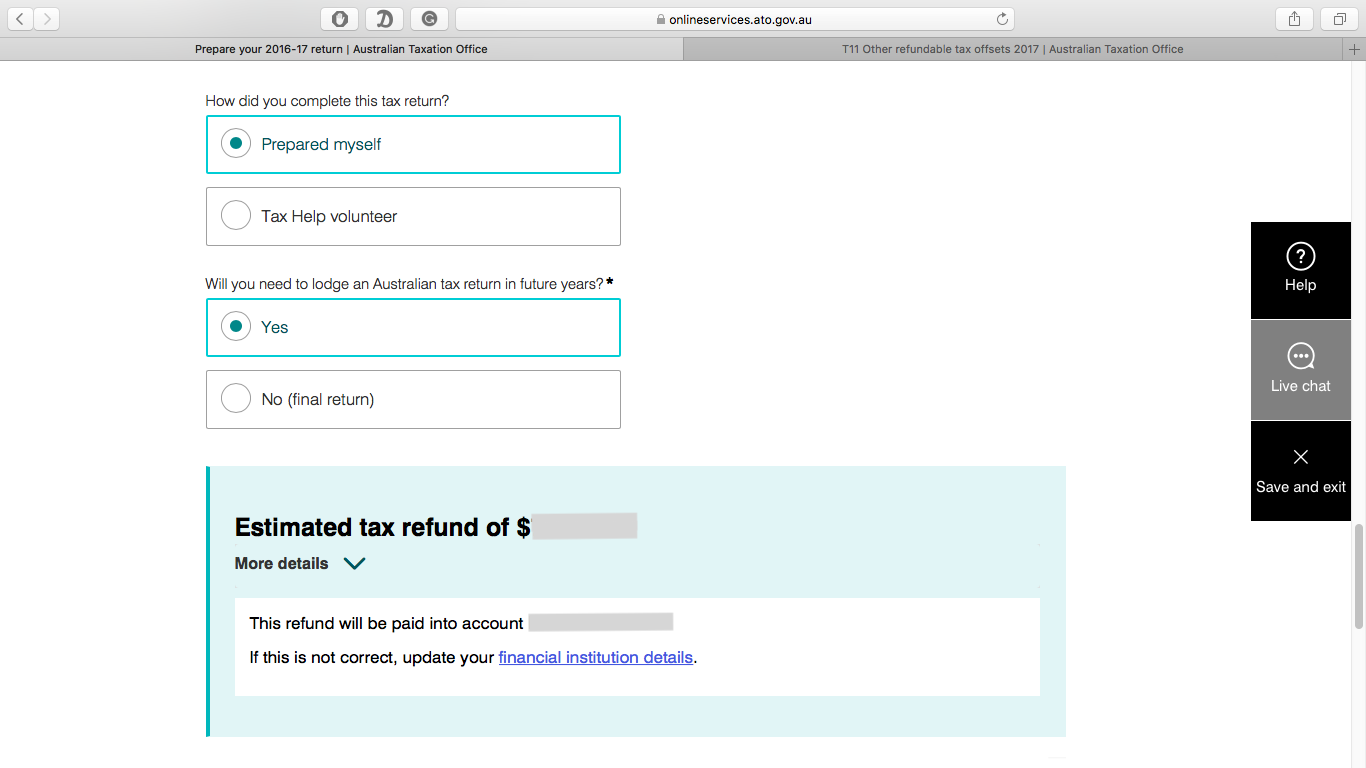

最後に、自分でタックスリターンを申請するので「Prepared myself」を選択。

2問目は「来年もタックスリターンをするかどうか」聞かれているので、ご自身の都合に合わせてお選びください。

ここまで入力してCalculateボタンを押すと、タックスリターンで返金される金額(もしくは請求される金額)が表示されます。あくまで暫定で、この段階ではまだ変更可能です。

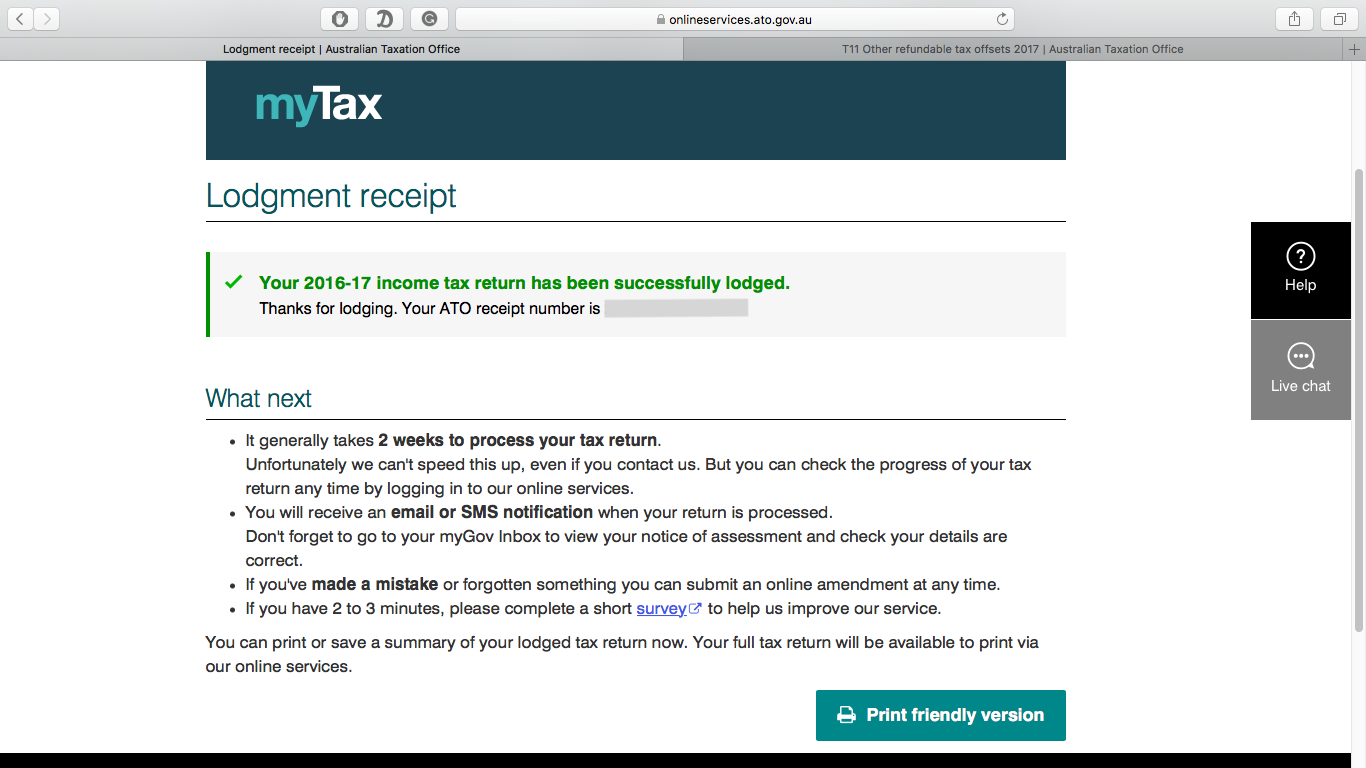

間違いなければ「Declaration」文章を読んでチェックを入れ、Lodgeボタンを押せばタックスリターンの申請完了です!

この画面が表示されたら、正常に申請完了しています。

お疲れさまでした!

2週間前後で銀行口座に振り込まれ(もしくは引き落とされ)、メールが届きます。

タックスリターンまとめ・ポイント

自分でタックスリターンをするのにあたって忘れずにやっていただきたいのは下記2点。

- メディケアを申請する ※年間所得が21,655ドル以上の人のみ

- 経費を計上する

これをやることで節税できます!

わたしも節税効果でお金が戻ってきたけど、もしエージェント任せにしていたら手数料の支払いもあって手元に残らなかったかも。

経費として計上できるものは決まっていますが、ケースバイケースでグレーな部分があります。

知人の中には、ファームで使った軍手やサングラス代などありとあらゆるものを入力して減税された人もいました。

審査が通ったからOKだったのでしょうが、どこまでが許容範囲なのかいまいちわかません。

常識の範囲内で申請することをおすすめいたします。

架空の経費を計上するのは脱税です。実際に使ったものを申告してください。

もし申告した経費が多すぎるとATO(税務署)に判断された場合は、領収書の提出を求められるか、

もしくはそのまま返金額を減らされるor追加で徴収されるそうです。

詳しくはAustralian Taxation Officeのサイトでご確認を。

タックスリターンは自分でやれば何かあっても自己責任。

とはいえ、実際にやってみるとそんなに難しいことはなく、自力でできた達成感がありました。

どうしても2016年以前に比べると戻ってくる金額は少ないですが、だからこそ少しでも節税したいですよね!

この記事が少しでもお役に立てたら幸いです。

SNSでも旅情報など発信しています!

質問・フォローお気軽にどうぞ🫶

X(Twitter):@kurari_travel

note:@kurari_travel

コメント